摘要:

蓝鲸新闻8月28日讯 (记者 李丹萍 崔陆鹏)日前,住建部副部长董建国在国务院新闻办公室举行的“推动高质量发展”系列主题新闻发布会上表示,研究建立房屋体检、房屋养老金、房屋保险这三...

摘要:

蓝鲸新闻8月28日讯 (记者 李丹萍 崔陆鹏)日前,住建部副部长董建国在国务院新闻办公室举行的“推动高质量发展”系列主题新闻发布会上表示,研究建立房屋体检、房屋养老金、房屋保险这三... 蓝鲸新闻8月28日讯 (记者 李丹萍 崔陆鹏)日前,住建部副部长董建国在国务院新闻办公室举行的“推动高质量发展”系列主题新闻发布会上表示,研究建立房屋体检、房屋养老金、房屋保险这三项制度,构建全生命周期的房屋安全管理长效机制。其中,有关房屋保险的提法引发关注。

事实上,不仅社会公众对于房屋保险的概念较为模糊,保险业内人士对于房屋保险的定义也有不同理解。

据专业人士介绍,从大的层面看,目前房屋保险主要包括两类,一是偏政策性的城乡居民住宅巨灾保险+农村住房保险等;二是偏商业性质的综合家财险、责任险以及城市定制型、普惠家财险等。

“相较于其他商业险种,我国房屋保险起步较早却发展缓慢,产品供给和保障力度明显不足。未来我国绝大多数城市的房地产将进入存量时代,房屋使用过程中的各种风险因素意味着房屋保险有巨大发展空间。”上述专业人士称。

业内专家认为,未来房屋保险或主要依靠家财险和物业责任险,家财险可能会演变成服务型家财险,在保障传统家庭财险损失之余,增加增值服务;物业责任险强制化,扩大保障范围提高保障程度,比如把公共区域的维修纳入到保障范围中,解决公共区域维修资金的问题;由政府解决极低概率的巨灾救助问题,进行尾部风险兜底。

服务型家财险和物业责任险或“挑大梁”

相较于其他险种,社会公众对住房保险的认知度目前仍然较低。

对于个人而言,一般公众对于住房保险的认知,普遍理解为家财险,即保障范围涵盖火灾、燃气爆炸、入室盗窃、管道爆裂等。由于家财险出险率相对较低,被保险人体验到的服务形式比较单一,感知度也不强。此外,由于缺少政策强制性,传统家财险客单价又普遍较低,很难快速形成规模,机构营销人员通常作为附加产品来卖,展业积极性不高。

但事实上,家财险只是涉及房屋保险的一小部分。蓝鲸新闻记者从业内人士处了解到,从更大的范畴来看,住房保险产品形态至少包括以下几类:

一是以房屋及其室内财产为保险标的的传统业务;二是由政府主导并出资购买的农村住房保险及巨灾保险;三是城市服务型家财险,在传统家庭财险损失之余,增加了上门开锁、马桶疏通、清洗家电等增值服务,采取了“保险+服务”的思路;四是引入物联网概念的高端商业性家财险,除了传统标的,还能提供智能网关、智能烟感、燃气传感器等智能设备在内的保障。

业内普遍认为,由于认可度、推广度还有不足,目前我国房屋保险制度建设还面临不少挑战。

“房屋保障依靠政府和普惠很难推广,因为房屋的价值差异和服务需求差异太大,除了农村农房和城市保障类住房适合由政府安排基本保险,其他住房保险应该充分市场化。可以尝试将公共区域的维修纳入到物业责任险的范围之中,解决公共区域维修资金的问题”,瑞士再保险中国原总裁陈东辉在接受蓝鲸新闻记者采访时给出自己的看法,其认为,可以尝试用IDI保险(工程质量潜在缺陷保险,Inherent Defect Insuranc)解决建筑结构类和设计缺陷一类的大问题;物业责任险覆盖公共区域的日常维修;房屋内部则由家财险解决。

“我个人认为,未来房屋保险主要依靠家财险和物业责任险,长期看这两个险种才是主力支撑”,陈东辉表示,未来家财险可能会变成服务型家财险,把很多日常服务加进来,提高对公众的吸引力;物业责任险强制性,扩大保障范围提高保障程度;由政府解决极低概率的巨灾救助问题,进行尾部风险兜底。

另外,也有业内人士表示,允许以住宅专项维修资金增值收益为对应既有房屋购买保险已或是可行路径,能够提高资金利用效率和投保率。

香港地区有针对房屋维修部分的保险

根据住建部公布的数据,截至2022年底,我国城镇中超过30年房龄的房屋占比接近20%,这些房屋已经进入设计使用年限的中后期;预计到2040年前后,将有近80%的房屋进入这一阶段。随着老旧住房比例的持续增长,房屋“养老”问题日益突出。

通过保险手段对居民住房风险进行管理与转移,对维护居民利益、防范社会风险具有重要意义。

2023年住建部曾多次就房屋安全问题提出,开展保险相关试点。去年3月,《住房和城乡建设部等15部门关于加强经营性自建房安全管理的通知》指出,各地要积极探索创新房屋安全管理方式方法,开展房屋定期体检、房屋养老金和房屋质量保险试点,总结创新经验做法,健全房屋安全管理制度,加快出台地方性法规。各地要完善经营性自建房质量安全以及房屋检查、安全鉴定等相关标准。

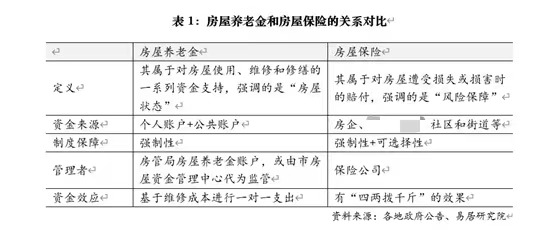

据上海易居房地产研究院副院长严跃进介绍,房屋保险是指通过购买保险的方式,为房屋提供风险保障。在房屋遭受损失或损坏时,保险公司将按照合同约定进行赔付,减轻业主的经济负担。其和房屋养老金是有本质区别的。

据蓝鲸新闻了解,目前我国部分商品房小区物业公司会给小区购买公众责任险和财产险。物业公司购买此险种主要是考虑到因物业管理不到位,造成业主及非物业工作人员发生意外,造成人身伤亡或财产损失。

“我们购买的商业险中,也有涉及电梯、设备间,甚至机械车位的保险,因承保范围内容不同,保费会有所增加。”北京某商品房小区物业相关负责人告诉蓝鲸新闻,目前还未购买涉过及公共区域维修、自然灾害等方面的保险。

“从小区维修焕新角度考虑,目前物业维系基金的利息已足够覆盖。”据上述负责人介绍,他所在的小区2001年交付时,物业维修基金超3000万元,业委会将其存至银行,二十余年内小区也经历过几次大维护,费用都从其中扣除,目前已累计超5000万元。

某头部物业公司相关负责人透露,“需要补充更多是老旧小区,不少小区物业维修基金接近枯竭。”

据蓝鲸新闻采访发现,目前内地还没有针对公共区域维修的保险,香港则有针对房屋维修部分的保险。

“香港住宅一般在卖给小业主的时候,就等同摊分了共公区域的使用权,由业委会监督物业管理公司管理,公共区域如需要维修,就要在业委会同意下,每户居民额外付款。”某香港房企负责人介绍,有些专门的公司也会设计针对公区维修的保险。

深圳中原总经理郑叔伦也介绍,业委会与物业管理公司也会购买相应公共区域维修的保险,保费包含在每户业主每月的管理费用里。如需维修,保险资金先负责,保险不够用再摊分到每户。

还没有评论,来说两句吧...