摘要:

近期,携程与同程两大OTA巨头相继发布2024年第二季度业绩,不约而同的,两者在经营业绩保持强劲增长的同时,双双再创历史新高。而在这背后,住宿业务功不可没,数百万家酒店一起“养肥”...

摘要:

近期,携程与同程两大OTA巨头相继发布2024年第二季度业绩,不约而同的,两者在经营业绩保持强劲增长的同时,双双再创历史新高。而在这背后,住宿业务功不可没,数百万家酒店一起“养肥”... 近期,携程与同程两大OTA巨头相继发布2024年第二季度业绩,不约而同的,两者在经营业绩保持强劲增长的同时,双双再创历史新高。而在这背后,住宿业务功不可没,数百万家酒店一起“养肥”了OTA。

01 营收与净利润再创新高

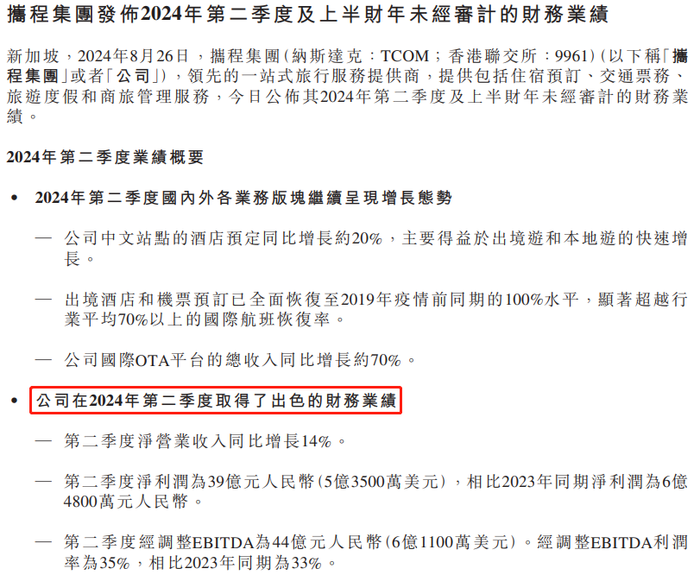

先来看携程。根据财报,2024年第二季度,携程的营业收入为128亿元,同比增长14%,环比上升7%;净利润为39亿元,相比于2023年同期的6.48亿元翻了6倍;经调整EBITDA为44亿元,同比增长19%;经调整EBITDA利润率为35%,较去年同期同比提升2个百分点。

携程董事会执行主席梁建章表示,“在旅游需求,尤其是跨境旅游需求的强劲增长下,2024年第二季度,我们实现了持续增长,这一强劲的表现彰显了我们在动态市场中的适应能力。展望未来,我们将全力以赴,运用人工智能进行旅游业的创新,为客户创造卓越的价值体验。”

携程首席执行官孙洁指出,“我们很高兴看到旅游业务的强劲增长,中国的旅游消费需求依然旺盛。乐观的市场前景激发了我们持续创新和实施新计划的热情。通过与我们的合作伙伴紧密合作,我们有信心在未来取得更加辉煌的成绩。”

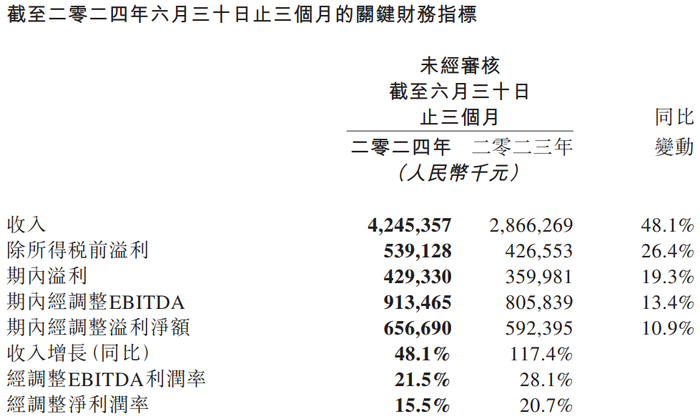

再来看同程。根据财报,2024年第二季度,同程的营业收入为42.45亿元,同比增长48.1%,环比增长9.80%;净利润为4.29亿元,同比增长19.3%;经调整EBITDA为9.13亿元,同比增长13.4%;经调整EBITDA利润率为21.5%,较去年同期下降6.6个百分点。

关键营运指标方面,2024年第二季度,同程的交易额与平均月付费用户数量分别同比增长4.4%和0.7%至623亿元和4250万人。过去十二个月,年付费用户同比增长4.8%,达到2.28亿人。

同程在财报中指出,2024年第二季度,中国旅游业保持增长势头,强劲的旅游需求源于对多样化和独特旅行体验的追求。作为中国领先的旅游平台,公司把握市场机遇,有效实施战略举措,实现显著增长。

值得一提的是,自2023年以来,携程与同程的经营业绩连创历史新高,2024年第二季度也延续了这种态势,营收与净利润均再创历史新高。

02 酒店是OTA的盈利基石

正如携程与同程所言,中国文旅市场的火热,是经营业绩的核心驱动力。不过,在这背后,则源自于酒店的突出贡献。

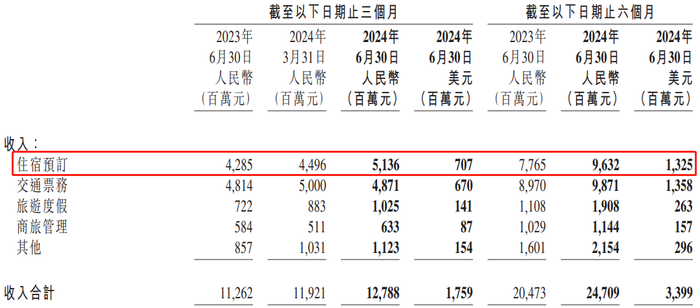

先来看携程。根据财报,2024年第二季度,携程的住宿预订业务营收为51亿元,同比增长20%,环比增长14%,无论是同比增速还是环比增速,均显著高于总营收。而且,住宿预定业务占总营收的比重达到40%,对于营收变化的影响较为显著。

反观实现营收49亿元、占总营收比重达到38%的交通票务业务,同比增幅仅为1%,环比更是下滑3%。显然,其显著拉低了总营收增速。携程在财报中将其归咎于在交通票务预定量强劲增长的背景下,机票价格出现波动。

虽然携程的旅游度假业务和商旅管理业务的营收分别实现了42%和8%的同比增长,但由于两者占总营收的比重不高,因此对于营收增长的影响有限。

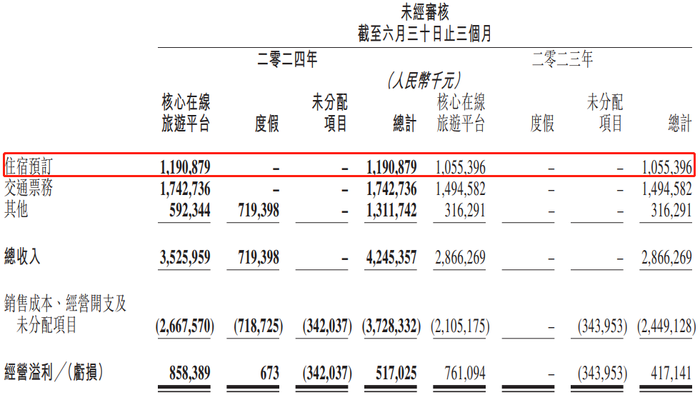

再来看同程。据财报,2024年第二季度,同程的住宿业务营收为11.91亿元,同比增长12.8%,并创下历史新高。“在2024年第二季度需求强劲的情况下,我们探索了从娱乐活动和展览到日渐流行的小众旅游目的地等各种酒店住宿场景”,同程指出,公司继续优化交叉销售策略,更加重视提高效率,报告期内总间夜数同比稳步增长10%,其中国际间夜数得益于酒店供应的扩大以及产品结构的优化,同比增长140%。

此外,美团在2024年第二季度酒旅业务也呈增长态势,订单量同比增长超60%。美团在财报中指出,第二季度境内酒店间夜及交易金额稳健增长。

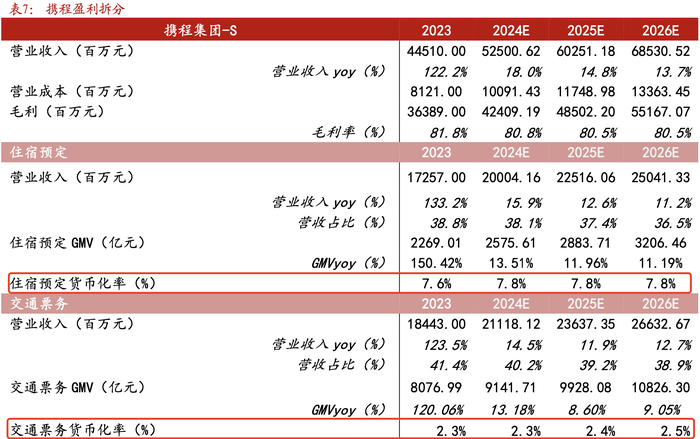

虽然在同程的收入结构中,住宿业务占比仅为28%,远低于交通票务业务的41%,但住宿业务的变现率却远高于交通业务。根据同程披露的数据,2017年住宿业务的变现率高达11%,是交通业务3%变现率的3.7倍。携程亦是如此,根据浙商证券在一份研报中的盈利拆分显示,2023年携程的住宿预定变现率为7.6%,是交通票务业务的3.3倍。

根据定义,OTA的变现率是指平台通过其服务所获得的收入与总交易额(GMV)之间的比率,这个比率反映了平台从交易中获得收益的能力。由于酒店行业的平均利润率远高于交通行业,因此变现率的上限也更高。在券商的眼中,住宿业务是OTA长期盈利的基石,决定了OTA的中长期估值。

03 没有“背景”的酒店行业

不过,OTA作为匹配供给与需求的第三方服务商,其存在意义在于为上游商家扩宽分销渠道并提高获客效率,为下游消费者提供品类丰富的产品及服务并提升决策效率,并从中获取合理的报酬。作为整个生态体系中的核心,OTA的作用在于平衡和提升供需两端的利益和价值。

然而,现实似乎却并非如此。浙商证券在研报中直言不讳的指出,OTA逐步侵蚀了下游酒店的绝大部分收益,2019年和2023年,携程和同程住宿业务的净利润已经超过头部连锁酒店利润之和,成为旅游板块中盈利能力最强的子板块。

在这背后,一方面是OTA显著的“双边市场效应”所导致的寡头垄断竞争格局,另一方面则是酒店行业的市场份额较为分散且竞争激烈,议价能力不足。此外,OTA平台之于交通行业的议价能力不足导致其将博弈重点放在了酒店业务上,也是重要原因之一。

在OTA平台的起步阶段,其借助自身较高的市占率以及较强的用户粘性,针对航空行业的整体代理佣金率(前返+后返)约在5%-8%之间,但随着国资委和民航局分别于2015年和2016年对航司提出了“提直降代”目标以及发布了《关于国内航空旅客运输销售代理手续费有关问题的通知》,导致佣金率大幅走低。与此同时,铁路由中国铁道总公司垄断经营,并且有独立的12306订票渠道,OTA平台仅能收取极低的服务费。因此,为了保证自身的经营业绩,OTA平台只能上调住宿业务的佣金率。

反观酒店行业,由于市场格局分散,同时也没有民航、铁路背后的“大树”可依靠,面对OTA毫无议价能力可言,近些年来只能任由OTA“摆布”,很多酒店从业者对此也是颇有怨言,但也无济于事。

为了扭转与OTA之间的博弈关系,头部酒店集团在不断提升自身品牌力的同时,也加强了CRS的建设,以摆脱对于OTA的依赖。数据显示,2023年华住、亚朵线上CRS占比达到62.6%和63.4%;东呈集团2022年CRS占比达到36.5%,较2020年提升了8.5%。中泰证券直言,长期来看,OTA在住宿产业链中强势的地位可能受到酒店直销渠道的挑战。而对于中型连锁或者单体酒店而言,OTA仍是其重要的引流渠道。

不过,加码直销渠道,也并非“良药”。自2023年以来,酒店行业市场需求发生了显著改变,文旅产业的火热带动了旅游需求的爆发,与此同时受宏观经济下行影响,商务需求愈发疲软。相比于产品标准化程度更高、品牌忠诚度更强的商务需求,旅游需求更加注重差异化的产品及服务,品牌忠诚度相对较弱,消费者会更加青睐拥有更多选择的OTA。因此,倘若未来旅游需求占比愈发提升,那么静态视角下将削弱酒店CRS的博弈价值。

此外,参考发达国家经验,酒店连锁化率的提升也不一定会扭转博弈关系。浙商证券曾指出,即使在酒店连锁化率较高的海外,booking等头部OTA平台依然维持较高的佣金率。浙商证券同时也认可了OTA的价值:“OTA作为对接消费者的桥梁,在酒店品牌发展的导入期和成长期贡献了重要的引流价值。”

由此可见,没有“背景”同时又“一盘散沙”的酒店行业,依靠个体的力量很难与OTA“抗衡”。但另一方面,OTA其实又非常依赖酒店行业,同时酒店品牌也需要OTA的引流。因此,之于OTA,酒店应该是合作伙伴,而非“打工者”。

*:not([class*="icon"]):not([class*="fa"]):not([class*="logo"]):not([class*="mi"]):not([class*="code"]):not(i){font-family:PingFang SC,Arial,"Material Icons Extended",stonefont,iknow-qb_share_icons,review-iconfont,mui-act-font,fontAwesome,tm-detail-font,office365icons,MWF-MDL2,global-iconfont,"Bowtie" !important;}[class*="code"]{font-family: Consolas !important}

还没有评论,来说两句吧...