摘要:

在上半年超越了完美世界,首次跻身A股游戏股前三强的神州泰岳发布了三季报。第三季度,神州泰岳营业收入14.61亿元,同比增长4.53%,归母净利润4.63亿元,同比增长191.43%...

摘要:

在上半年超越了完美世界,首次跻身A股游戏股前三强的神州泰岳发布了三季报。第三季度,神州泰岳营业收入14.61亿元,同比增长4.53%,归母净利润4.63亿元,同比增长191.43%... 在上半年超越了完美世界,首次跻身A股游戏股前三强的神州泰岳发布了三季报。

第三季度,神州泰岳营业收入14.61亿元,同比增长4.53%,归母净利润4.63亿元,同比增长191.43%!

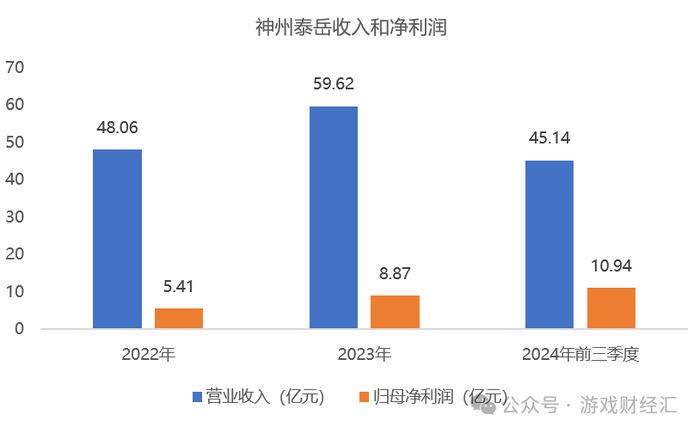

在前三季度,神州泰岳的累计收入达到了约45.14亿元,同比增长11.42%,归母净利润约为10.94亿元,同比大幅增长了94.33%,这一数字甚至超过了公司2023年全年的净利润总额。

从资本市场的表现来看,神州泰岳年初至今股价累计涨幅超过55%。

值得关注的是,神州泰岳在前三季度的销售费用同比下降了31.34%,销售费用率降至17%。

神州泰岳是如何做到在销售费用减少的同时,实现了营业收入和净利润的双增长?

一、Q3财报拆解:净利润超去年全年,销售费用下滑超30%

神州泰岳最新财报显示,在2024年第三季度,公司实现了营业收入14.61亿元,同比增长4.53%,归属于上市公司股东的净利润达到了4.63亿元,同比大幅增长191.43%。

如果统计前三季度,神州泰岳营业总收入约为45.14亿元,同比增长11.42%,归属于母公司股东的净利润约为10.94亿元,同比激增94.33%,这一数字已经超越了2023年全年的净利润总额。

来源:财报;游戏财经汇制图

根据Sensor Tower发布的中国手游发行商全球收入排行榜(含全球AppStore+Google Play),神州泰岳旗下的壳木游戏表现稳健,基本稳居前十,排名仅次于腾讯、网易、米哈游、点点互动、三七、莉莉丝等公司。

来源:Sensor Tower;游戏财经汇制图

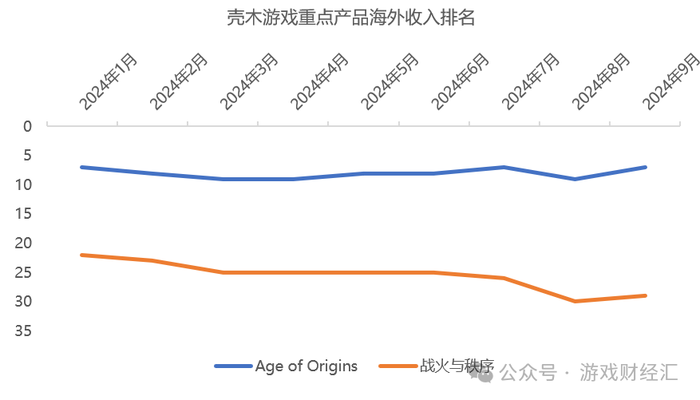

目前神州泰岳的拳头产品依然为《Age of Origins(旭日之城)》和《War and Order(战火与秩序)》,两款产品上线时间分别超 5 年和 8 年。

从产品维度来看,根据Sensor Tower发布的2024年1-9月中国手游海外收入榜TOP30,《Age of Origins》基本保持在前十名的位置,《战火与秩序》也稳居榜单前30名。

来源:Sensor Tower;游戏财经汇制图

费用侧,今年来,神州泰岳的销售费用显著下降,但管理费用和研发费用有所上升。

具体来看,前三季度,神州泰岳累计销售费用约为7.63亿,同比下降31.34%,主要系推广费减少所致;累计管理费用约为8.55亿元,同比上升46.14%,主要系职工薪酬增加所致。

此外,神州泰岳在研发上的投入也呈现上升趋势,前三季度累计研发费用约为2.71亿元,同比上升10%。

前三季度,神州泰岳的销售费用率仅为17%,在行业中处于较低水平。同期吉比特的销售费用率28%,恺英网络则为35%。

游戏财经汇认为,神州泰岳销售费用的大幅降低,可以归结为以下两个关键因素:

第一,新品上线较少:神州泰岳在2024年几乎没有推出新的游戏产品。公司的核心游戏产品,如《Age of Origins》和《War and Order》,均是已经稳定运营的老游戏。这些游戏已经在市场上建立了一定的品牌影响力和忠实玩家基础,因此不需要大规模的市场投放来吸引新用户。

第二,市场推广策略的优化:神州泰岳可能采取了更为精准或成本效益更高的推广策略,或者公司更侧重于通过产品本身的质量和口碑来吸引用户,而不是单纯依赖大规模的市场投放。

根据半年报信息,《Age of Origins》在上半年的收入同比增长21.43%,而营销费用却下降了24.26%,《War and Order》的收入略有下降,但营销费用也下降了15.21%。

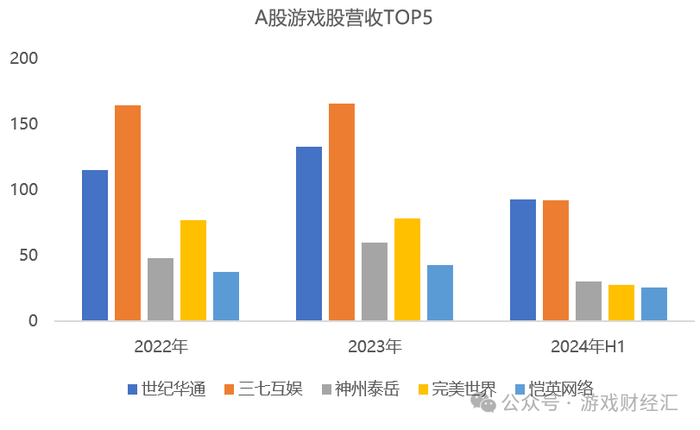

总的来看,神州泰岳今年以来表现出色,在销售费用减少的情况下,依然实现了营业收入和净利润的双增长,堪称游戏黑马。在今年上半年,神州泰岳超过完美世界,首次闯入A股游戏股前三。

来源:财报;游戏财经汇制图

二、投放概览:海外投放增加,国内买量缩减

1、海外市场

目前神州泰岳大部分收入来自海外市场。根据公司半年报,上半年海外收入占比超过80%。

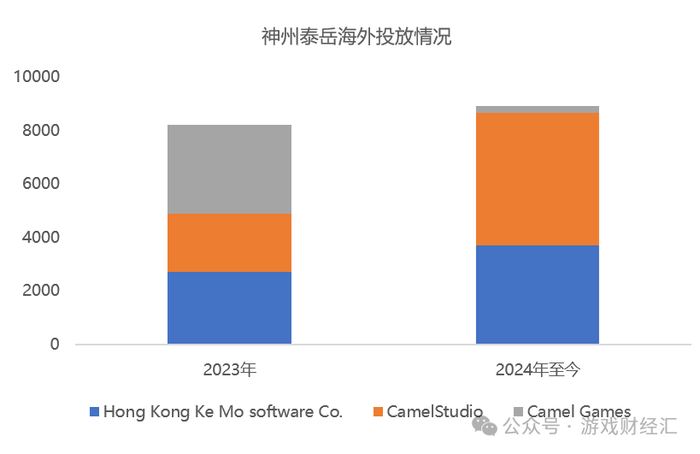

根据DataEye-ADX海外版,截至10月28日,神州泰岳在海外市场投放的素材数达到了8917组,这一数字已经超过了去年全年的投放量。

来源:DataEye-ADX海外版;游戏财经汇制图

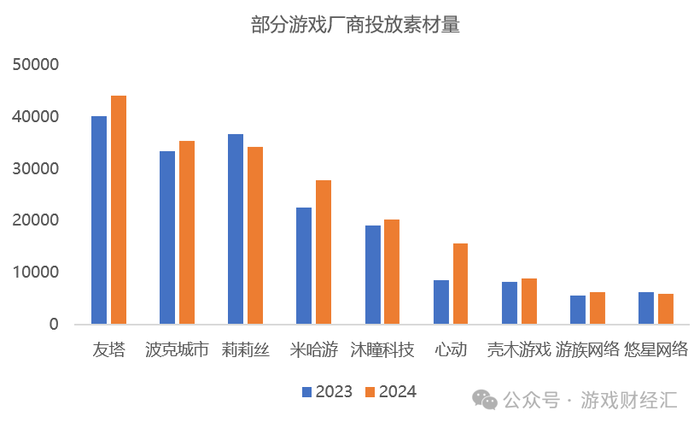

然而,与深耕SLG赛道的友塔和莉莉丝相比,神州泰岳的海外市场投放量并不算突出。

在同一时期,友塔的累计投放量超过了4.4万组,而莉莉丝也超过了3.4万组。

来源:DataEye-ADX海外版;游戏财经汇制图

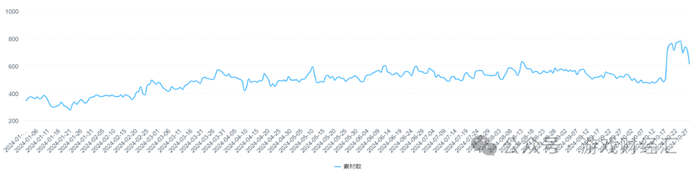

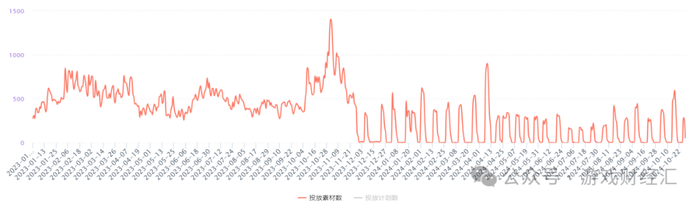

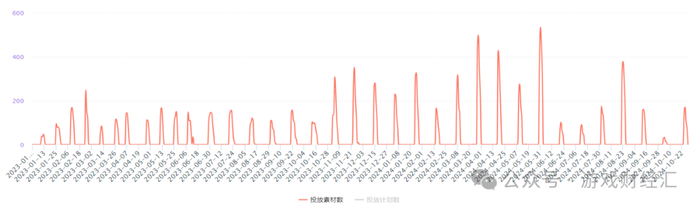

从产品维度来看,根据DataEye-ADX海外版,《Age of Origins》和《战火与秩序》今年以来分别投放了4650组和2532组素材。两款游戏的日均投放素材量均在400-600组,《Age of Origins》最高单日投放素材量达782组,《战火与秩序》只有613组。

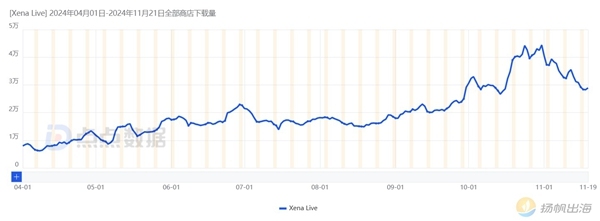

图:《Age of Origins》今年以来投放趋势;来源:DataEye-ADX海外版

图:《战火与秩序》今年以来投放趋势;来源:DataEye-ADX海外版

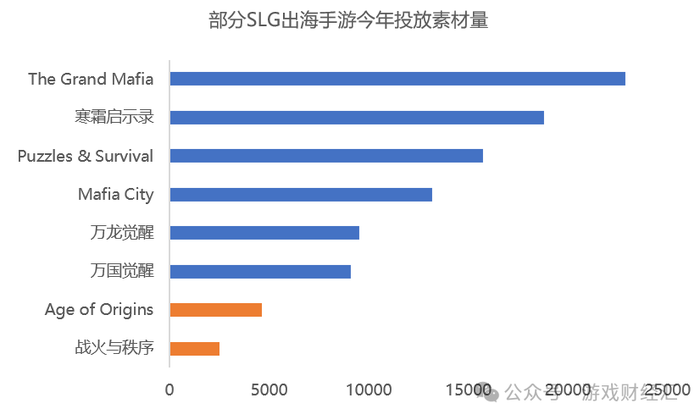

与其他出海SLG产品相比,神州泰岳两款产品的投放力度不大。同期,友塔的《The Grand Mafia》投放素材量超过2.2万组,点点互动的《寒霜启示录》投放量超1.8万组,三七的《Puzzles &Survival》投放量超1.5万组。

来源:DataEye-ADX海外版;游戏财经汇制图

尽管神州泰岳在海外市场的投放力度相对保守,但根据Sensor Tower的数据,其拳头产品《Age of Origins》在中国出海SLG产品中名列前茅。

2、国内市场

在国内市场,神州泰岳也在悄然调整其投放策略。

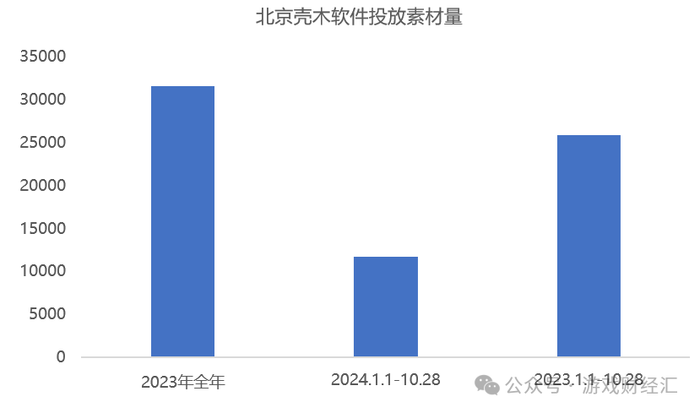

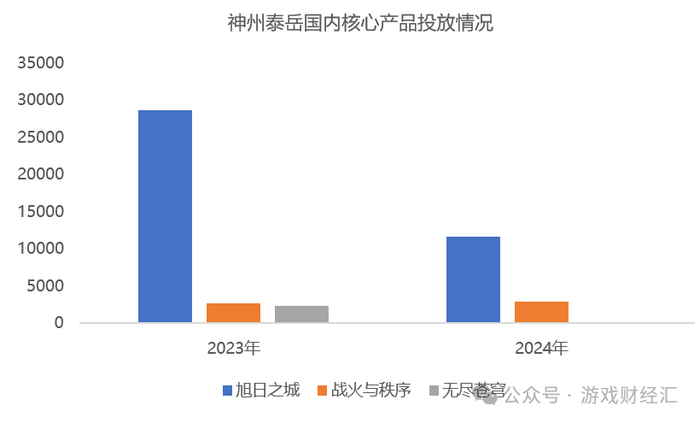

根据DataEye-ADX国内版的数据,神州泰岳旗下的北京壳木软件有限责任公司今年以来共投放了约1.1万组素材,同比下滑55%,远低于去年全年的3.15万组。

来源:DataEye-ADX国内版;游戏财经汇制图

神州泰岳在国内市场主投《旭日之城》,该游戏占据了整个公司9成以上的素材量。

然而,公司在今年对《旭日之城》的投放量进行了大幅缩减,对于去年上线的新游《无尽苍穹》则停止了投放,对于《战火与秩序》的投放量与去年持平。

来源:DataEye-ADX国内版;游戏财经汇制图

图:《旭日之城》2023年以来国内市场投放情况;来源:DataEye-ADX国内版

图:《战火与秩序》2023年以来国内市场投放情况;来源:DataEye-ADX国内版

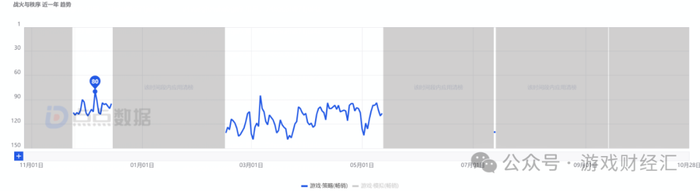

从产品排名来看,点点数据显示,过去一年中,《旭日之城》和《战火与秩序》两款产品在国内iOS游戏畅销榜上的排名均呈现出下降趋势。

目前,《旭日之城》在国内iOS策略游戏畅销榜上的排名已跌至80多名,并且已经跌出了国内iOS游戏畅销榜。而《战火与秩序》曾位列国内iOS策略游戏榜100名左右,但由于应用清榜,目前无法查看其具体排名情况。

图:《旭日之城》过去一年iOS游戏畅销榜排名;来源:点点数据

图:《战火与秩序》过去一年iOS游戏畅销榜排名;来源:点点数据

由此我们便不难理解,为什么神州泰岳选择将战略重心放在海外市场,并相应缩减在国内市场的广告投放量。

*:not([class*="icon"]):not([class*="fa"]):not([class*="logo"]):not([class*="mi"]):not([class*="code"]):not(i){font-family:PingFang SC,Arial,"Material Icons Extended",stonefont,iknow-qb_share_icons,review-iconfont,mui-act-font,fontAwesome,tm-detail-font,office365icons,MWF-MDL2,global-iconfont,"Bowtie" !important;}[class*="code"]{font-family: Consolas !important}

还没有评论,来说两句吧...