摘要:

凭借IP之热,名创优品交出了一份不错的成绩单。8月30日,名创优品发布2024年上半年财报。数据显示,上半年名创优品的总营收达到77.6亿元,同比增长25%,国内营收和海外营收均达...

摘要:

凭借IP之热,名创优品交出了一份不错的成绩单。8月30日,名创优品发布2024年上半年财报。数据显示,上半年名创优品的总营收达到77.6亿元,同比增长25%,国内营收和海外营收均达... 凭借IP之热,名创优品交出了一份不错的成绩单。

8月30日,名创优品发布2024年上半年财报。数据显示,上半年名创优品的总营收达到77.6亿元,同比增长25%,国内营收和海外营收均达到同比两位数的增长。调整后净利润为12.4亿元,同比增长18%。全球门店净增长502家,集团全球门店突破7000家。

按照这个增长速度,不到5年,名创优品就可以突破万店。在大多数企业发展差强人意的当下,名创优品的业绩的确亮眼。

这份成绩单的关键,是名创优品在IP板块的大力布局,例如上半年名创优品与日本人气IP chiikawa的合作就大获全胜,7月份名创优品再次牵手chiikawa。近期,名创优品还在陆续推出与新热门IP森贝儿的合作。

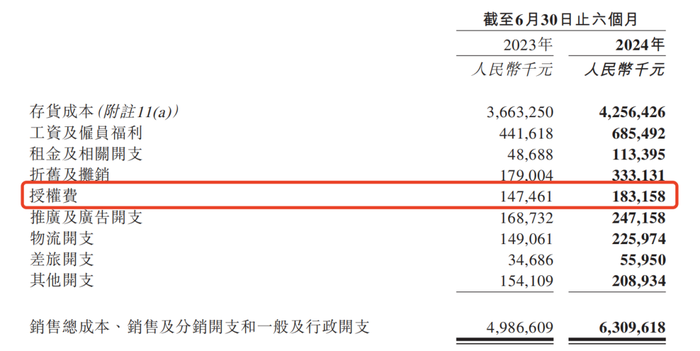

相应地,上半年名创优品的授权费也高达1.83亿元,授权费用同比增长24.2%,与总营收增长一致。

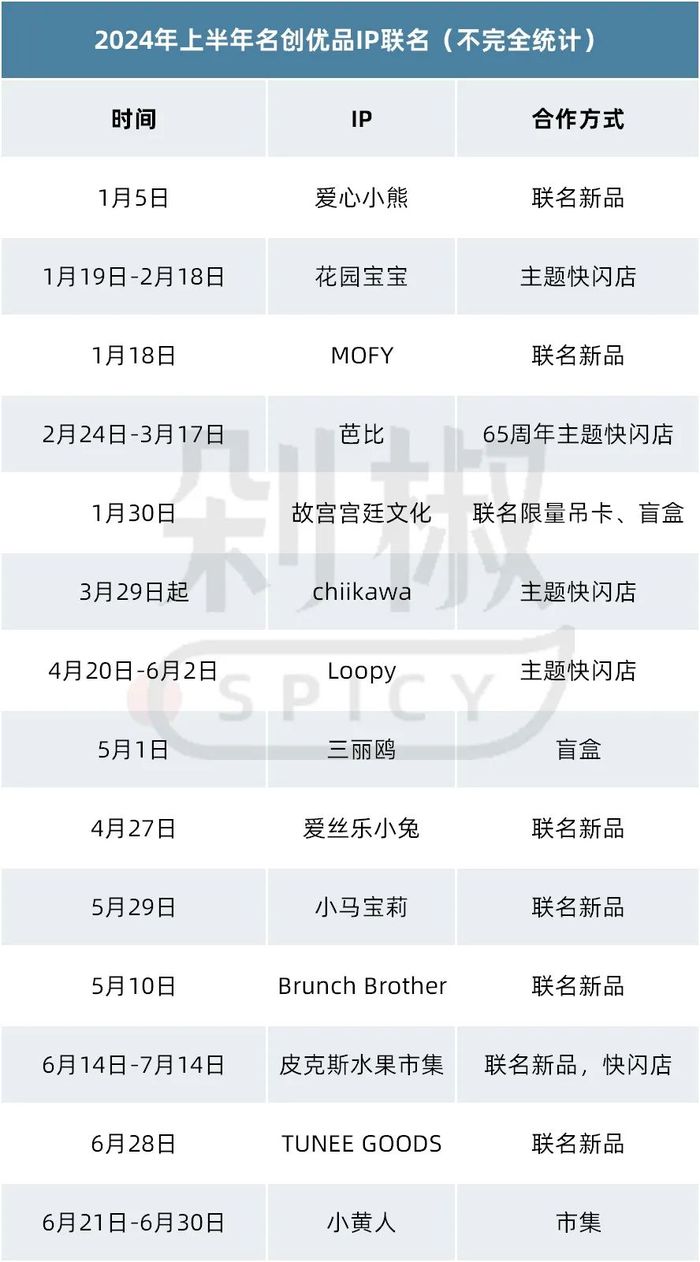

1.83亿授权费的具体给了哪些IP,支付方式如何,财报并未详细拆解。剁椒Spicy统计了今年上半年名创优品的多个重点IP联名案例,授权费的去向,可以从中大致获知。

热门IP的合作,不仅有效刺激了年轻消费力,还提升了客单价,进而提升了利润率。上半年国内名创优品的平均客单价和平均售价均有增长,分别为38.5元、14.6元。

此外,海内外不断扩张的门店,也为名创优品的业绩贡献出了一份力。尤其是海外业务的营收,同比增长42.6%达到27.3亿,营收占比35.2%。

但快速扩张的门店也导致单店销售的下降,同店销售为去年水平的98.3%。而且门店扩张也导致了集团整体成本的增加,上半年包括销售成本、一般及行政开支等多项成本均有增加。

从业绩上来看,名创优品的这一份成绩单无可挑剔。但回归到业务逻辑,IP这门生意能否持续赋能,值得商榷。

不可否认,热门IP能带来的巨大势能。但IP业务本质是一门极度依赖市场及消费者情绪的生意,不确定性强,就像没有人知道森贝儿之后下一个爆火的IP是什么;而且对于名创优品而言,市场上的竞争中也越来越多,kkv、the greet party等诸多新零售,包括诸多快闪店都在分割着这块蛋糕。

IP为名创优品带来机遇的同时,相应的市场挑战也近在眼前。

整体来看,名创优品属于近几年少见的能稳步持续增长的企业。

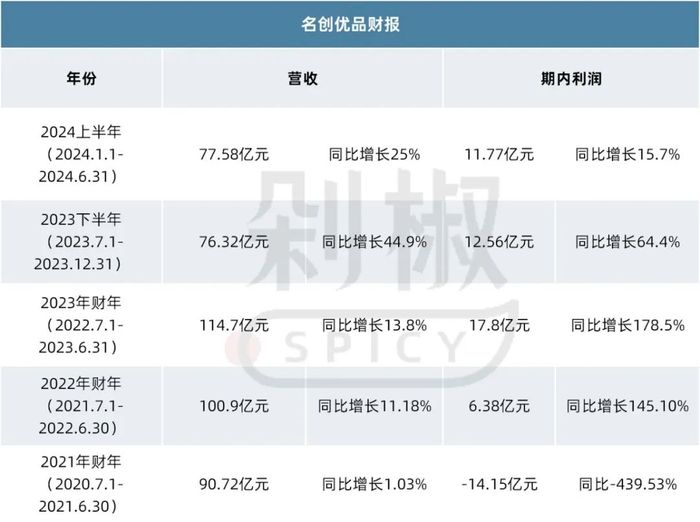

从2022财年转亏为盈开始,名创优品就走上稳稳的增长之路。尤其是盈利能力,在2022财年及2023财年有了明显提升,利润增长翻倍。

今年上半年名创优品依旧保持着增长趋势,但对比之下,今年营收和利润的增长均有所放缓。对于企业来说,发展到一定规模时,必然会趋向平稳。而且如今名创优品的全球门店数量已经超过了7000家,能够顺利承接住大量的消费需求。

备注:2024年1月17日起,公司财政年度结算日由6月30日更改为12月31日,因此该表格2023年下半年起按新结算日期统计。

为了进一步分析名创优品的增长密码,可以具体看各项关键指标:

加速门店扩张,是名创优品非常明显的战略。此前名创优品就在投资者日提出未来五年战略规划目标,包括2024年-2028年集团收入复合增速不低于20%且每年净增门店900~1100家。

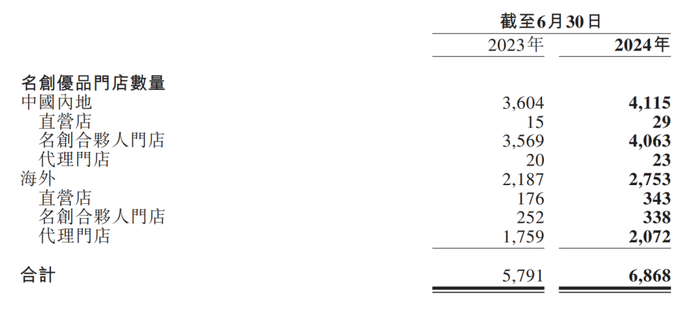

由此集团在全球的门店,也在快速扩张中,2024上半年,名创优品门店由同期的5791家提升至6968家,TOP TOY门店由同期的118家提升至195家。

在此之下,可以看海内和海外门店各自的扩张趋势,早在2015年,名创优品就已经在尝试布局海外市场。根据2024年上半年的财报,截止目前中国内地与海外的名创优品门店占比分别是4115家、2753家,海外门店的占比超过40%,相比去年占比有所提升。

这意味着海外市场已经成为名创优品发展的关键场域,且海外业务也的确为名创优品带来了较大的业绩,目前占比超过35%。

在国内外的门店策略上,虽然名创优品采用的主要是直营、合伙人(加盟)、代理三种模式,但海外市场以代理门店居多,国内以合伙人(加盟)模式为主。不过,目前名创优品开始在海外拓展直营模式,海外的直营店达到343家,国内的直营店只有29家。

虽然代理模式能够更快地帮助名创优品实现本土化,但也存在沟通效率低、总部战略落实慢的问题,这也是名创优品逐步提升直营店的原因之一,以提升自主经营权。但直营模式也面临着高的店铺、人力成本,想在海外市场拥有稳稳的幸福并不容易。

其次,在业务构成上,集团的核心收入还是源自名创优品这一品牌,为集团贡献了90%以上的营收。不过今年集团旗下的另一品牌TOP TOY也有相对可观的增长,GMV同比增长38%达到4.3亿元。

但根据收入贡献,TOP TOY暂时还无法成为集团的支柱性企业。而且TOP TOY现阶段还没有开启出海战略,门店全部位于中国内地。

此外,不得不提的还有客单价,客单价在一定程度上体现了盈利能力,名创优品主打的是性价比,上半年的客单价2023年同期的37.6元提升到38.5元,增长了0.9元,同比增长2.39%。

TOP TOY整体的客单价高于名创优品,2024年上半年其客单价为111.2元,相比2023年同期的124.7元有所下降,但官方解释,由于产品组合转向盈利能力更高的产哦,TOP TOY的毛利率有所提升。

多方因素下,上半年集团的毛利率由同期39.6%提升至43.7%。但相比之下0.9元的增长,2.5%的客单量下降也对内地门店的单店成交量和销售额有影响,均有轻微下降。

由此,可以从业绩层面了解名创优品为何能持续增长。核心就是市场拓展方面关于出海的成功落地,以及第二品牌带来一定的增长,同时盈利能力也让集团有了底气。但业绩层面透露出的问题也相对明显,如前文所述,总体的营收和利润增长有所放缓,业务模型上除TOP TOY外,没有更多新品牌。

名创优品的业绩增长,归根结底是其对“兴趣消费”的精准洞察,更具体一点,是紧紧抓住了IP这一新消费趋势。

去年,名创优品与《芭比》的合作就掀起了一阵消费潮流。今年3月份,名创优品更是率先与热门IP——chiikawa达成了联名合作,在北京、上海等高线城市的核心商圈开启快闪店,吸引数万人排队采购。此次联名,也是chiikawa官方在中国市场首次推出的授权周边产品。

有媒体报道,上海站的联名快闪店,开业首日在10小时内销售额就超过了268万元,限时限购的情况下,该店开业三天的业绩仍然高达800万元。

虽然后续该IP出现了舆论风波,但并未影响其在中国的热度。7月,名创优品又一次与chiikawa联名合作。而且近期名创优品与新热门IP森贝儿联名合作,正在陆续铺货中。

据悉,目前名创优品已经与迪士尼、三丽鸥、宝可梦、芭比等全球近100个知名IP合作。

尝到甜头的名创优品,将IP的战略地位进一步提升。在2024年1月18日名创优品举办的投资者日活动中,提出“未来将继续加强与多元化IP、艺术家和品牌联名,致力于扩大IP 合作版图至100+,计划到2028 年IP 产品销售占比超50%”。上半年财报提出,将“以IP设计为特色,深化优质IP合作,持续产出优质产品,让生活好物更加是时尚潮流。”

结果而言,IP确实名创优品带来了不错的加持。除了上述案例,TOP TOY上半年与B.DUCK联合推出的快闪店爆火,“寻宝派对系列盲盒”首发2小时即售罄。这些成功案例背后体现出的,也是名创优品在IP合作过程中,体现出的实力和强竞争力,还有成熟供应链在联合推品时的支持。

但长期来看,名创优品押中IP并不意味着抓住了确定增长,相反,这么生意本身的市场属性也为其带来了诸多不确定。

一方面,名创优品虽然合作IP众多,但更多还是合作第三方IP,虽然也有DUNDUN鸡、PENPEN等原创IP,但声量不足。

这不仅需要名创优品花费大量的授权费,上半年授权费达到1.83亿元,较同期1.47亿有所提升。也降低了其在IP业务上的发展空间,对比之下,泡泡玛特有自己的热门IP,也可以衍生游戏、乐园等多线业务。

上半年,名创优品分别与爱心小熊、芭比、Loopy等IP均有合作,几乎每月都会推出新的快闪店或者联名新品。

其中chiikawa的热度应该排在前列,根据IP方在国内首次授权、及合作推出的上百款sku来判断,此次授权费应该也位列前排。

另一方面,竞争者比过去更多。KKV、番茄口袋、The green party等新零售店正在崛起,这些品牌也在积极与各个IP联名。除此之外,国内的快闪店业务逐渐成熟,这些快闪店在IP联名、布展上也非常成熟。

另外,IP热虽然是当前的趋势,但作为一种情绪消费有种很强的不可预测性,没人知道森贝儿之后下一个现象级IP是什么,甚至也可能不会再出现大爆IP。

这些都是摆在眼前的挑战,而这些问题也都将对名创优品的IP战略落地带来实际的影响。

作为一个生活方式类的企业,名创优品的业绩的确超出了市场预期,也给资本市场带来信心。但在IP大战略下,也不得不考虑现实问题,当然这个过程中,更挑战名创优品的是如何对市场保持敏感,与消费者同频,并在此基础上,拓展更多支线品牌,夯实业务模型。

还没有评论,来说两句吧...