摘要:

股债冰火两重天。与A股市场高歌猛进形成鲜明对比的是,包括债券衍生品在内的债券市场迎来年内最大调整。9月27日,央行降准操作率先落地、随后宣布下调7天OMO操作利率20bp,14天O...

摘要:

股债冰火两重天。与A股市场高歌猛进形成鲜明对比的是,包括债券衍生品在内的债券市场迎来年内最大调整。9月27日,央行降准操作率先落地、随后宣布下调7天OMO操作利率20bp,14天O... 股债冰火两重天。

与A股市场高歌猛进形成鲜明对比的是,包括债券衍生品在内的债券市场迎来年内最大调整。9月27日,央行降准操作率先落地、随后宣布下调7天OMO操作利率20bp,14天OMO操作利率跟随下调,市场延续风险偏好修复交易,上证指数继续上涨2.89%至3088点,10年国债上行7bp至2.165%,30年国债上行8bp至2.315%。

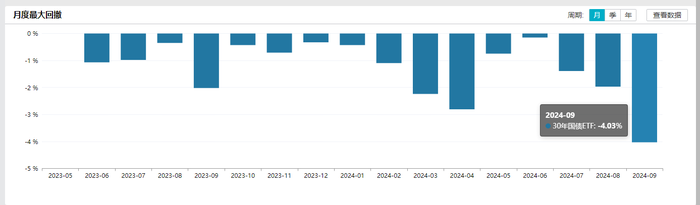

当天,国债期货全线收跌,30年期主力合约跌2.56%,盘中一度跌超3%,为历史最大跌幅,周跌幅高达3.74%。10年期主力合约跌0.96%,亦为2020年7月初以来最大跌幅,周跌幅达1.22%。5年期主力合约跌0.5%,2年期主力合约跌0.11%。

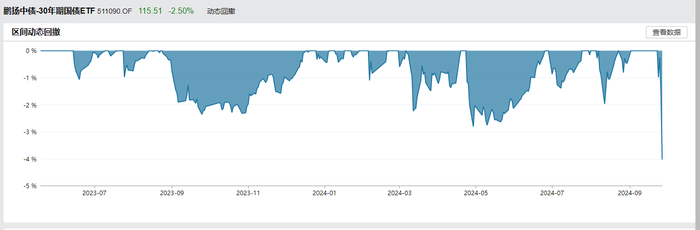

同样,2只超长期国债ETF也创上市以来最大跌幅,单日双双重挫逾2%。当天,鹏扬中债-30年期国债ETF跌2.87%,博时上证30年期国债ETF收跌2.34%,均创上市以来最大单日跌幅。Wind统计显示,截至2024年9月27日,在全周5个交易日里,居首的鹏扬中债-30年期国债ETF周内跌幅高达3.81%,博时上证30年期国债ETF以3.44%的周跌幅紧随其后。

来源:Wind

对此,有市场人士分析称,管理层会议释放了强烈的政策加码信号,新一轮刺激政策的整体力度远超预期,市场风险偏好大幅提升。其中,央行创设股市互换工具、增持再贷款工具,加大了对于权益市场的流动性支持力度,股市近日走势较强,股债跷跷板效应下债市情绪受到冲击。同时,近期央行行长宣布实施大力度的降息降准,虽然释放了较强的宽货币信号,但也意味着债市宽货币预期的集中兑现,而此前债市围绕降息已有预期,利多出尽环境下债券市场止盈情绪发酵。

股债跷跷板效应显现

新经济e线注意到,在新的货币政策工具催发下,股债跷跷板效应进一步显现。央行首次创设结构性货币政策工具支持资本市场,通过创设证券、基金、保险公司互换便利,支持符合条件的证券、基金、保险公司使用自身拥有的证券、股票ETF、沪深300成分股作为抵押,从央行换入国债、央行票据等高流动性资产,该互换便利首期操作规模是5000亿元,未来可能进一步扩容。

同时,该互换工具本身并不投放基础货币,相当于央行资产端的资产由国债替换成证券、股票ETF、沪深300成分股等,但考虑到央行目前持有国债为20311亿元,如果该互换便利规模持续扩张,央行将需要从市场购入国债或者发行央票,以作为证券、基金、保险等机构换入的高流动性资产,这一过程央行资产负债表将走扩。同时,央行创设股票回购、增持专项再贷款,通过引导银行向上市公司和主要股东提供贷款的方式,支持回购和增持股票,也将有效提振股市风险偏好。

具体来说,当股市走强时,非银机构可质押股票ETF或低流动性债券,换取高流动性债券进行卖出,参与股票投资。一方面,这一工具与此前的特别国债以及借入债券共同构成央行卖债储备;另一方面,当股市走强时,无论债市投资者还是非债市投资者均可通过这一工具进行“卖债买股”交易,进一步推动“股强债弱”的股债跷跷板的产生。

在这一大背景下,市场风险偏好提升与止盈情绪的爆发成为了此次年内债市最大调整的导火索。从双降落地与政治局会议后行情看,股市情绪出现边际回暖,债市明显回调,市场风险偏好得到显著改善。同时,考虑到货币政策双降落地叠加财政政策发力在即,短期利多出尽,进一步参与博弈性价比不足,以银行端为代表的机构资金或提前进行止盈,对债券投资的OCI和TPL账户进行浮盈兑现。

据新经济e线了解,此前,今年9月中旬以来债市的持续走强主要是国内债市供需不平衡,市场“资产荒”的背景下所导致。对国内债市投资者而言,债券投资可能是有效消化资金的最低风险偏好资产,换言之,如果风险偏好没有明显变化,即使债券利率较低,机构也不得不配置债券。

最终,债市参与者的看多情绪在不断累积,推动拥挤的“顺趋势交易”,此举表现在国债期货技术指标上就是多项指标进入超买。事实上,通过国债期货技术指标可以较为直观的看到超买情绪发酵情况,中秋假期前后国债期货技术形态已经与7月初以及8月上旬存在较强的相似性,因而在双降后债市回调风险一触即发,特别是超长端调整更为明显。

对此,有市场人士认为,政策组合拳体现了监管层面对当前宏观经济的重视,同时提振了市场风险偏好。后续债券市场走势一方面取决于止盈行情是否结束,另一方面取决于风险偏好的变化,即股市持续上涨是否会给债市带来足够压力。虽然当前经济现实并未扭转,后续利率债上行空间相对可控,但若后续股市持续回暖,止盈效应叠加股债单向跷跷板效应下,债市或转向弱震荡格局。

低风险产品资金出逃

此外,新经济e线获悉,股债跷跷板效应下,风险偏好较低的货币型ETF、债券ETF等低风险产品近一周整体均呈资金净流出状态。Wind统计表明,2024年9月23日至27日的五个交易日里,有数据可查的22只货币ETF中,多达17只货币ETF均呈净流出状态,一周内合计资金出逃逾300亿元。

与此同时,在20只债券ETF中,有数据可查的15只债券ETF当周合计净流出资金5.7亿元。其中,居首的海富通基金旗下海富通中证短融ETF净流出资金高达31.27亿元。紧随其后为政金债券ETF,全周净流出资金达18.18亿元。当周内资金净流出超亿元的还有2只债券ETF,分别包括国开ETF和国开债ETF,净流出资金分别为2.18亿元和1.67亿元。相比之下,2只超长期国债ETF却均获抄底资金净流入,鹏扬中债-30年期国债ETF和博时上证30年期国债ETF分别被逆势抄底3.95亿元和974.78万元。

对此,有市场观点认为,在当前的政策背景下,长债调整风险或有限。央行降准降息等宽松政策落地,市场存在一定的止盈的情绪,但仅靠货币政策的宽松,难以改变广谱利率下行的大趋势。利率本质上是资本回报率,而资本回报率并不由央行决定,甚至不仅仅由经济增速决定,同前期央行监管政策难以改变利率下行趋势一样,央行货币政策宽松落地,同样难以改变利率下行的趋势。而降息落地,资金利率将进一步回落,从而存单利率和短债利率也将下行。相比而言,长债的票息优势将进一步显现,这或许正是场外资金敢于逆势加码长债ETF的根本原因。

不过,从基金净值表现来看,截至9月27日,包括债券ETF在内,在518只被动指数债券型基金(不同份额分列,以下同)中,多达372只产品一周内的区间净值增长率均为负值,占比超过七成,高达71.81%。

除了鹏扬中债-30年期国债ETF和博时上证30年期国债ETF这两只跌幅居前的债券ETF外,另有22只产品在一周内的净值均回撤超过1%,以5-10年国开债指数基金、7-10国开债指数基金为代表。其中,上银中债5-10年国开债C和上银中债5-10年国开债A在过去5个交易日内基金净值累计分别下跌1.407%和1.406%。从成立时间来看,上述产品均成立稍晚。如鹏扬中债-30年期国债ETF和博时上证30年期国债ETF就分别成立于2023年5月19日和2024年3月20日。

按成立时间排序的话,自2022年以来,最近三年里相继有263只债券指数基金成立,占比超过一半。其中,2023年以来成立的就多达202只,占比近八成。2023年,沪深交易所进一步修订规则,将非宽基股票指数产品、债券基金产品开发所需的指数发布时间由6个月缩短为3个月,提升了指数基金开发效率。同年发布《上海证券交易所融资融券交易实施细则(2023年修订)》,在原有可投资品种的基础上,增加了在交易所上市的债券ETF(跟踪指数成分债券含可转换公司债券的除外),增加了新的投资场景。

值得一提的是,从货币ETF和债券ETF出逃的资金正疯狂涌入股票ETF。Wind统计显示,截至2024年9月27日,有数据可查的665只股票ETF在过去一周里合计净流入资金553.18亿元。其中,居首的沪深300ETF一周内净流入资金额高达204.65亿元,占比近四成。同期,沪深300ETF易方达和南方基金旗下中证1000ETF、中证500ETF也分别获得71.23亿元和69.06亿元、68.26亿元的净流入。

*:not([class*="icon"]):not([class*="fa"]):not([class*="logo"]):not([class*="mi"]):not([class*="code"]):not(i){font-family:PingFang SC,Arial,"Material Icons Extended",stonefont,iknow-qb_share_icons,review-iconfont,mui-act-font,fontAwesome,tm-detail-font,office365icons,MWF-MDL2,global-iconfont,"Bowtie" !important;}[class*="code"]{font-family: Consolas !important}

还没有评论,来说两句吧...