摘要:

经过一年多的等待,黄山谷捷股份有限公司(以下简称“黄山谷捷”)的IPO申报终于有了新进展。11月6日,证监会同意黄山谷捷首次公开发行股票并在创业板上市的注册申请。此次IPO,公司拟...

摘要:

经过一年多的等待,黄山谷捷股份有限公司(以下简称“黄山谷捷”)的IPO申报终于有了新进展。11月6日,证监会同意黄山谷捷首次公开发行股票并在创业板上市的注册申请。此次IPO,公司拟... 经过一年多的等待,黄山谷捷股份有限公司(以下简称“黄山谷捷”)的IPO申报终于有了新进展。

11月6日,证监会同意黄山谷捷首次公开发行股票并在创业板上市的注册申请。此次IPO,公司拟发行2000万股,占发行后总股本的25%,承销保荐机构为国元证券。

值得一提的是,国元证券在承销保荐过程中,对黄山谷捷员工持股平台合伙人出资来源核查不充分,引发了监管部门的质疑。而近期,国元证券在IPO项目上战绩不佳。

从黄山谷捷自身来看,境外政策变动、产品结构单一、核心产品价格下滑等问题仍需重视。

01 一边分红一边募资补流,保荐机构“不作为”?

2012年,黄山市供销社投资设立黄山谷捷的前身——谷捷有限。2022年9月,谷捷有限正式变更为股份制公司。

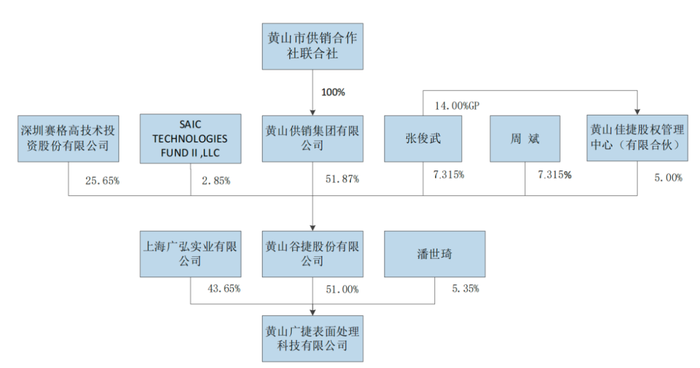

截至招股书签署之日,黄山谷捷的实际控制人仍为黄山市供销社,黄山市供销社通过黄山供销集团持有公司51.87%股份。

图 / 黄山谷捷股权结构(来源:招股书)

公开资料显示,黄山市供销社是安徽省第一家启动机关企业化改革的市级供销社。2016年,黄山市供销社组建黄山供销集团,开启社企一体化管理运行模式,投资领域涉及工业板块、三农板块、金融服务板块及其他板块。

图 / 黄山市供销社官网

此外,黄山市供销社拥有控参股企业96家,其中直接管控企业30家,是上市公司永新股份的实际控制人。

据悉,永新股份2004年于深交所主板上市,主要生产经营真空镀膜、塑胶彩印复合软包装材料,生产和销售自产的新型药品包装材料、精细化工产品等高新技术产品。

若黄山谷捷成功上市,黄山市供销社将手握两家上市公司。

此次IPO,黄山谷捷的承销保荐机构为国元证券。国元证券同样是一家安徽企业,第一大股东安徽国元金融控股集团有限责任公司是一家国企,由安徽省人民政府100%控股。

只不过,国元证券此前在投行业务中多次遇挫。

今年4月,国元证券保荐项目芯谷微科创板IPO终止;6月,由国元证券保荐的科腾精工撤回创业板IPO;科腾精工2022年6月在创业板递交了上市材料,于2023年4月过会,今年6月,科腾精工撤回发行上市申请,深交所决定终止其创业板IPO审核。

今年10月,同样由国元证券保荐的久易股份创业板IPO审核状态变更为“终止”。据悉,久易股份已经成功过会,但是仍然没有逃过IPO终止的“命运”。

除了保荐项目不顺之外,今年8月,国元证券负责投行业务的总裁助理、投资银行部总经理王晨被带走调查。据悉,王晨曾经手多个IPO项目。

而国元证券在黄山谷捷的IPO申报项目上仍有“出包”。

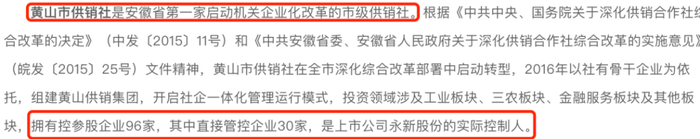

黄山谷捷问询函回复显示,保荐人、律师对公司员工持股平台合伙人出资来源核查不充分。监管层要求保荐人、律师说明执业过程是否勤勉尽责,执业质量是否符合相关规定。可见,国元证券在承销保荐工作上存在一定瑕疵。

图 / 黄山谷捷问询函回复

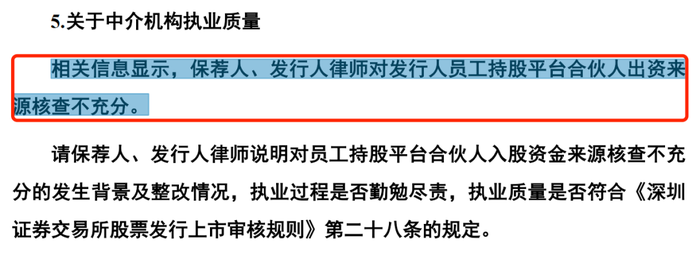

此次IPO,黄山谷捷拟募集资金5.02亿元,主要用于功率半导体模块散热基板智能制造及产能提升项目、研发中心建设项目和补充流动资金。

图 / 黄山谷捷募集资金金额及投资项目(来源:招股书)

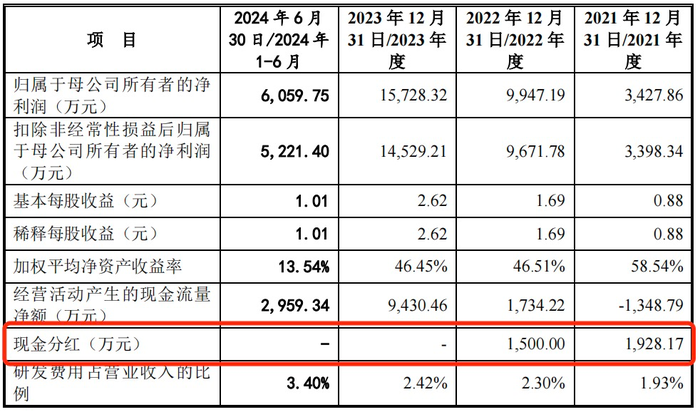

值得一提的是,黄山谷捷于2021年和2022年分别现金分红1928.17万元和1500万元,累计分红3428.17万元。

图 / 黄山谷捷招股书

一般来说,IPO公司一手分红、一手募资补流的行为极易被外界诟病,而黄山谷捷此举的合理性或许也需要进一步解释。

02 出口比例萎缩、核心产品价格下滑

黄山谷捷主要从事功率半导体模块散热基板研发、生产和销售,产品主要应用于新能源汽车领域,是新能源汽车电机控制器用功率半导体模块的重要组成部件。

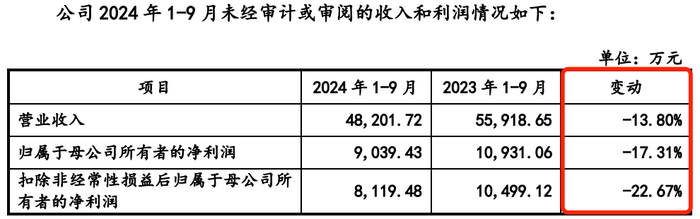

招股书显示,2021年-2024年上半年(以下简称“报告期”),黄山谷捷的营业收入分别为2.55亿元、5.37亿元、7.59亿元和2.79亿元;归母净利润分别为3427.86万元、9947.19万元、1.57亿元和6059.75万元。

图 / 黄山谷捷招股书

2024年上半年,黄山谷捷的营业收入和归母净利润分别同比下滑18.61%和9.64%。2024年1-9月,公司营业收入和归母净利润再次下滑,分别同比下滑13.80%和17.31%。还未上市,黄山谷捷的业绩就已经开始走下坡路。

图 / 黄山谷捷招股书

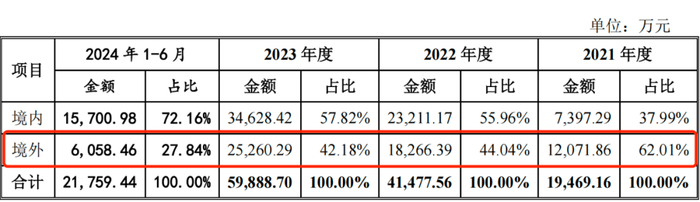

上市前业绩就“变脸”的背后,公司面临境外销售承压的问题。

据悉,黄山谷捷的经营分为境内和境外两个部分。报告期内,公司的境外销售份额由2021年的62.01%下滑至2024年上半年的27.84%。

图 / 黄山谷捷招股书(主营业务收入按销售区域分类)

2024年上半年的境外销售大幅缩水,与境外新能源汽车相关政策或许有关。2024年上半年,欧美等地相继调整了新能源汽车相关政策,包括推迟或计划推迟燃油车禁售时间、降低新能源汽车补贴、放缓汽车电动化步伐等。

近日,欧盟的政策再度“加码”。10月30日,欧盟委员会发布消息称结束了反补贴调查,决定对从中国进口的电动汽车征收为期五年的最终反补贴税,于10月31日正式生效。不同车企适用的税率从17.0%到35.3%不等,其中,比亚迪将承担反补贴税率17%、吉利为18.8%、上汽集团为35.3%。

欧洲是目前中国电动汽车最主要的出口市场之一。面对欧盟的关税壁垒,我国整个新能源汽车产业链都面临着一定挑战。

除此之外,黄山谷捷的核心产品价格还有所下滑。

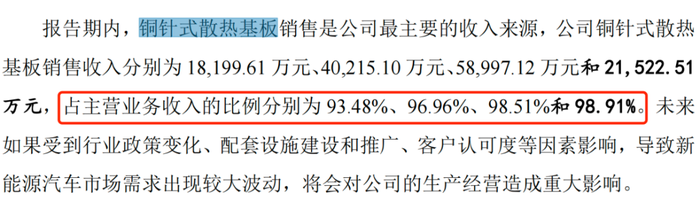

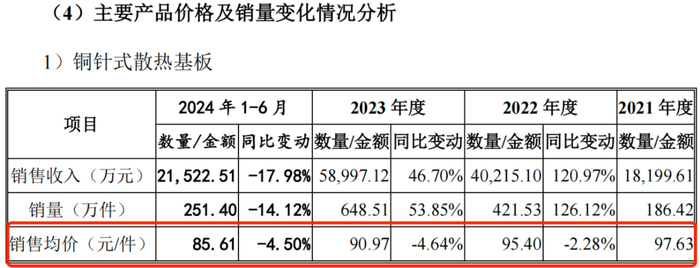

招股书显示,铜针式散热基板是黄山谷捷最主要的收入来源,占主营业务收入的比例在90%以上。

图 / 黄山谷捷招股书

过度依赖单一产品的状况,使黄山谷捷的业绩容易被核心产品的变动影响。招股书显示,报告期内,铜针式散热基板的销售均价分别为97.63元/件、95.40元/件、90.97元/件和85.61元/件,一直处在下滑趋势。

图 / 黄山谷捷招股书

对此,黄山谷捷在招股书中表示,2024年上半年,受国外新能源汽车相关政策影响,国外销量有所下降,由于新能源汽车市场竞争激烈,公司产品销售价格有所下滑。

可以说,境外政策的变动给黄山谷捷带来了不少影响,而过度依赖铜针式散热基板单一产品的现象也存在风险。未来,黄山谷捷或许还需要不断扩展新产品、新市场来抵御风险。

03 IPO前夕签署对赌协议,商标诉讼未了结

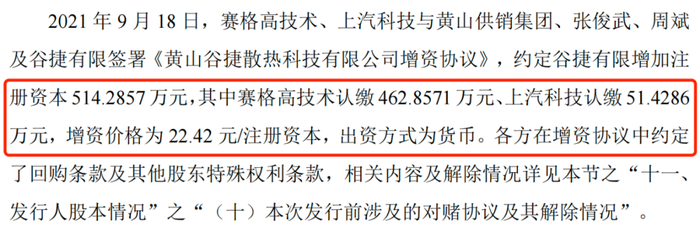

在改为股份制企业前,黄山谷捷曾引入多名外部投资者。

招股书显示,2021年9月18日,赛格高技术、上汽科技与黄山供销集团、张俊武、周斌及谷捷有限签署增资协议,约定谷捷有限增加注册资本514.29万元。

图 / 黄山谷捷招股书

其中,赛格高技术认缴462.86万元、上汽科技认缴51.43万元,增资价格为22.42元/注册资本。

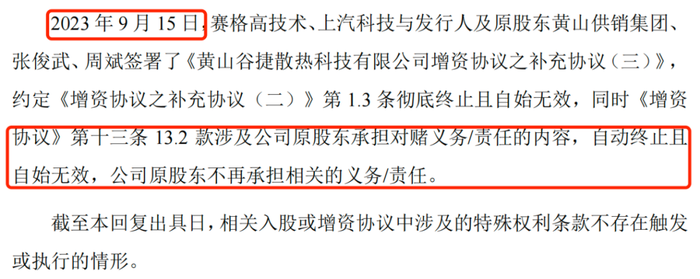

在同一天,赛格高技术、上汽科技就与谷捷有限及原股东黄山供销集团、张俊武、周斌签署对赌协议,对回购条款、继续增资权、责任条款、恢复条款等特殊权利进行了约定。

直到2023年9月15日,上述对赌协议才彻底清理完毕。

图 / 黄山谷捷问询函回复

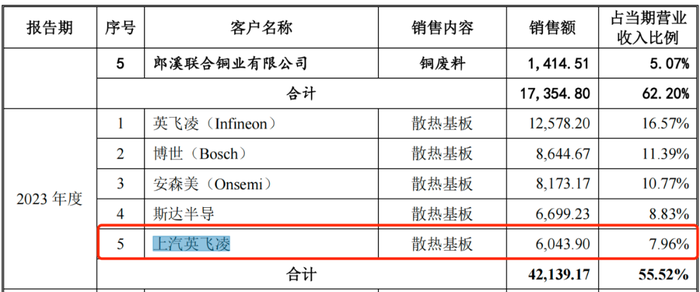

公开资料显示,上汽科技是一家风险投资基金,由上汽投资(SAIC Capital)管理,而上汽投资是上汽集团旗下专业投资子公司。

另外,上汽英飞凌是由上汽集团与英飞凌公司合资设立。2023年,上汽英飞凌是黄山谷捷的第五大客户,销售额为6043.90万元,占当期营业收入的比例为7.96%。

图 / 黄山谷捷营业收入前五名客户情况(来源:公司招股书)

上汽英飞凌是黄山谷捷的大客户,上汽科技是公司股东,但「创业最前线」注意到,黄山谷捷并未将上汽英飞凌列为关联方,其中的合理性或还需黄山谷捷的进一步解释。

除此之外,黄山谷捷目前还面临着商标诉讼尚未了结的问题。

2020年12月17日,香港无右商贸有限公司以无正当理由连续三年不使用为由,向国家知识产权局申请撤销谷捷有限第10135291号第11类“GOOGE GG”商标在“通风柜”等全部核定使用商品上的注册。

2021年6月17日,国家知识产权局下发撤销该注册商标的决定。黄山谷捷不服,提起上诉,目前该案件还在审理当中。

未了结的诉讼或许给公司带来一定经营压力。而境外政策变动、产品单一等风险也是黄山谷捷在今后的经营过程中所要面临的挑战。

还没有评论,来说两句吧...