摘要:

2024年上半年,天佑德酒的业绩再次延续了去年同期增收不增利的情况。其中,第二季度更是出现了盈转亏。进一步细看,主要是毛利率的下降影响了天佑德酒的盈利水平,而拖累了毛利率的,则是公...

摘要:

2024年上半年,天佑德酒的业绩再次延续了去年同期增收不增利的情况。其中,第二季度更是出现了盈转亏。进一步细看,主要是毛利率的下降影响了天佑德酒的盈利水平,而拖累了毛利率的,则是公... 2024年上半年,天佑德酒的业绩再次延续了去年同期增收不增利的情况。其中,第二季度更是出现了盈转亏。

进一步细看,主要是毛利率的下降影响了天佑德酒的盈利水平,而拖累了毛利率的,则是公司的费用支出。

一方面,今年上半年天佑德酒的销售费用为1.58亿元,同比增长21.60%,其中广告宣传及市场费用一项支出最多,达到8897.12万元,同比增长42.15%。

另一方面,管理费用为8561.67万元,同比增长22.66%。其中,由于阶段性完成业绩考核目标,报告期内公司新增了1845.16万元的股权激励费。

值得一提的是,近日天佑德酒对外宣称将启动“出海”计划,推动在美国市场的开发布局工作。

事实上,天佑德酒旗下的美国公司Oranos Group,Inc.业务仍在亏损,但天佑德酒却分期对其增资,海外业务能成为公司的第二增长曲线吗?

01 增收不增利

2024年半年报显示,天佑德酒营业总收入7.59亿元,同比上升14.93%,归母净利润7961.75万元,同比下降17.53%。与去年同期相同,天佑德酒仍旧增收不增利。

其中第二季度,天佑德酒营业收入2.33亿元,同比下降少11.82%,归母净亏损2872.25万元,同比大降248.08%。

与去年同期营收2.64亿元、归母净利润1939.69万元的业绩相比,今年第二季度天佑德酒则出现了盈转亏。

对此,德邦证券研报认为,系毛利率有所下降,期间费用率有所提升影响盈利水平。研报指出,公司二季度销售毛利率为51.4%,同比下降10.6个百分点,预计与收入规模减少有关。

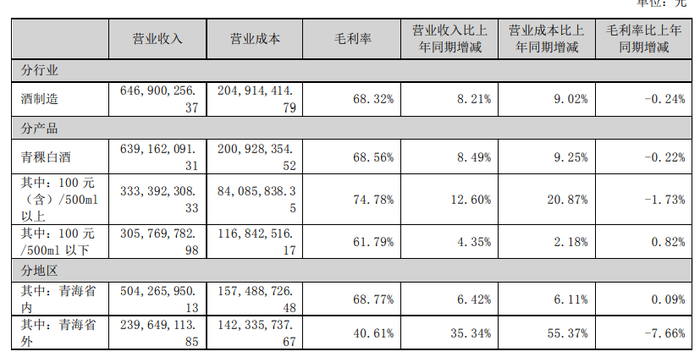

图 / 天佑德酒2024年半年报截图

分区域来看,青海省内仍是天佑德酒营收的主要来源地,而省外的营收较去年同期相比则有较为明显的提升。

财报显示,今年上半年来自青海省内的营收为5.04亿元,同比增长6.42%,占比为67.79%。

青海省酒类行业协会会长陈文博年内对媒体表示,目前,青海省白酒市场规模为25亿元左右,其中,天佑德酒占比55%左右,剩下45%的市场份额则是省外品牌。

由此可见,尽管天佑德酒占据了省内的大半份额,但由于青海省白酒市场规模不大,所以依靠省内提升营收也较为困难。

近年来,天佑德酒持续推进“扎根青海、立足西北、拓展全国、布点全球”的战略目标,在青海大本营市场原有核心终端基础上,大力布局省外乃至全球市场。

根据天佑德酒市场布局规划,其巩固青海大本营的同时,以甘肃、山西、陕西、河南为战略核心,辅以华东、华南、华北重点城市的布局。

图 / 天佑德官微

今年上半年,天佑德酒青海省外市场经销商新增51家,净新增26家,总数增至548家。这些经销商为天佑德酒贡献了2.4亿元的营收,同比增长35.34%。

而从产品来看,青稞白酒产品稳定增长,实现营业收入6.39亿元,同比增长8.49%,营收占比达99%;其他青稞酒类和葡萄酒营业收入同比分别下滑2.34%和14.96%。

其中,青稞白酒零售价100元(含)/500ml以上产品实现营业收入3.33亿元,同比增长12.6%;毛利率为74.78%,较上年同期减少1.73个百分点;

零售价100元/500ml以下产品实现营业收入3.06亿元,同比增长4.35%;毛利率为61.79%,较上年同期增加0.82个百分点。

百元以上青稞白酒的毛利率下滑也将天佑德酒青稞白酒这一品类的毛利率拉低,报告期内公司青稞白酒整体毛利率为68.56%,同比降低0.22个百分点。

02 费用支出拖累毛利率

那么,是什么拉低了天佑德酒的毛利率?答案是费用支出。

今年上半年,天佑德酒的销售费用为1.58亿元,同比增长21.60%,这笔费用几乎是其上半年净利润的两倍。

出现销售费用高于公司净利润的情况,对于天佑德酒来说并非新鲜事。创业最前线查阅其2023年年报发现,公司全年销售费用高达2.88亿元,比净利润的3倍还多。

同样在今年上半年,管理费用为8561.67万元,同比增长22.66%;财务费用为-542.94万元,因美元汇率变动,同比增长49.95%。

西南证券研报分析称,首先,受电子商务平台业务营业成本显著增加影响,公司综合毛利率同比下降3.5个百分点至59.5%。

第二,公司加大了BC联动营销力度、增加央视广告投放等,销售费用率同比增加1.1个百分点至20.9%。

第三,管理费用中新增股权激励费用0.18亿元,管理费用率同比增加0.7个百分点至11.3%。

图 / 天佑德官微

在天佑德酒销售费用中,广告宣传及市场费用一项支出最多,达到8897.12万元,同比增长42.15%。天佑德酒提到,主要原因系本报告期销售增长,相应广告投放及市场费用增加所致。

天佑德酒表示,报告期公司开展终端货架抢占行动、单品弱势区域提升计划、市场秩序恢复、营销基础工作提升、客情关系巩固等5项渠道核心工作,每500毫升100元至200元价位段产品销售得到明显提升。

“青海省市场人口少、购买力弱,近年来,在全国性酒企挤压下,竞争成本非常高,包括天佑德酒在内的众多区域性酒企已陷入了不促不销的恶性竞争。”酒业独立评论人肖竹青对创业最前线表示。

另外从半年报中也不难看到,尽管上半年天佑德酒在省外的营收增幅较为明显,但不及其营业成本增幅。

数据显示,上半年,天佑德酒在省外的营业成本为1.42亿元,同比增长55.37%,比营业收入增幅多出20个百分点左右,这也导致了在省外,天佑德酒的毛利率为40.61%,同比减少7.66个百分点。

值得注意的是,天佑德酒在上半年的营收和净利润增速均不及销售费用增速,反映出该项费用的使用成效并不算高。

今年上半年,天佑德酒的销售费用率为20.86%,在已披露半年报的白酒上市公司中位列第三。而2023年,公司的销售费用率则为23.83%,排在第六位。

另一方面,天佑德酒的管理费用也值得关注。在8561.67万元之中,有一笔新增的股权激励费。

2023年10月,天佑德酒发布2023年限制性股票激励计划,拟授予53名激励对象946万股,占股本总额的2%,2023-2025年考核目标分别为营收目标值11.76亿元、13.72亿元及15.68亿元。

公司2023年实现营收12.10亿元,已达成第一期业绩考核目标。半年报显示,这笔股权激励费为1845.16万元。

03 加码海外业务后仍亏损

天佑德酒主要从事业务为白酒的研发、生产和销售,为了增加产品的多元化,公司在去年年报中提到,将大力拓展威士忌、葡萄酒等新型业态。

事实上,早在2013年,天佑德酒以1500万美元的价格收购位于美国加州纳帕的葡萄酒酒庄,自此入局葡萄酒赛道。

根据天佑德酒披露,公司在美国地区拥有一家子公司及三家孙公司。其中,Oranos Group,Inc.(简称“OG”)为公司全资子公司,持有公司在美国境内的所有股权和资产。

三家全资孙公司分别为:Koko Nor Corporation(持有公司在美国纳帕葡萄酒酒庄资产),Maxville Lake Winery,Inc.(主要负责葡萄酒的生产、加工、销售及出口业务),Tchang Spirits Group,Inc.(负责独立运营出口青稞酒)。

今年7月,天佑德酒提到,为了满足美国全资子公司OG业务发展需要,决定向OG增加注册资本400万美元。

公司表示,增资是分期进行的,主要是为了满足美国子公司自身经营需要,以及公司白酒、威士忌的出海尝试。

就在8月19日,天佑德酒披露投资者关系活动记录表提到,公司启动“出海”计划,推动在美国市场的开发布局工作。

根据公司计划,下半年或明年出口白酒、威士忌各一款进入美国市场。

而事实上,虽然天佑德酒布局葡萄酒业务已有十余年,但自收购以来,天佑德酒的葡萄酒业务持续亏损。今年上半年,天佑德酒的葡萄酒业务营收498.68万元,同比下降14.96%;毛利率46.86%,同比下降8.33个百分点。

另据天佑德酒半年报披露,2024年1-6月美国公司(OG)实现营业收入255.32万元、净亏损1302.17万元。事实上,自2017年开始,天佑德酒开始在年报中披露OG的财务数据,这7年来,OG亏损约1.02亿元。

可见,尽管天佑德酒在海外业务上逐渐加码,但相关业务反倒成为拖累业绩的因素,更难在短时间内成为公司的“第二增长曲线”。

对此,天佑德酒也坦承:“预计本次出海对公司的收入、净利润影响非常小。”

“中国葡萄酒行业市场容量很小,不到100亿元,消费者对葡萄酒缺乏品质信任。此外,进口葡萄酒的利润高、消费者认可度高,对国产葡萄酒造成严重挤压。目前,国产葡萄酒处于边缘化状态。”肖竹青说。

不过,在天佑德酒看来,美国葡萄酒业务有拓展品类、青稞白酒出海双重意义,属于公司整体业务的一部分,近年来酒水消费也有多元化的消费趋势,葡萄酒板块是公司主要业务的延伸,有其特定的意义。

只是,该业务何时才能有助于公司业绩增长,还需进一步观察。

还没有评论,来说两句吧...