摘要:

今日(10月18日),国家统计局发布最新化妆品零售额数据,前9月化妆品行业总计零售3069亿元,同比下滑了1%,自6月以来已经连续下滑4个月。在存量竞争的背景下,美妆零售市场更显“...

摘要:

今日(10月18日),国家统计局发布最新化妆品零售额数据,前9月化妆品行业总计零售3069亿元,同比下滑了1%,自6月以来已经连续下滑4个月。在存量竞争的背景下,美妆零售市场更显“... 今日(10月18日),国家统计局发布最新化妆品零售额数据,前9月化妆品行业总计零售3069亿元,同比下滑了1%,自6月以来已经连续下滑4个月。

在存量竞争的背景下,美妆零售市场更显“魔幻”,当美妆日均低至5折以下,当消费者既要又要还要,美妆品牌在价格与价值、营销与促销、质量与增量中极限拉扯。

连降4个月,化妆品零售正处“变革”阵痛期

今日(10月18日),国家统计局发布2024年前9月社会消费品零售额和化妆品零售额数据,总体看相比去年有1%的下滑,整体情况不算乐观。但由于今年双11已从10月中旬开启,因此全年化妆品零售额能否实现正增长,就看双11能否“力挽狂澜”超过去年了。

结合今年前9个月美妆零售额、进口品金额和三大线上主流电商平台的数据,《FBeauty未来迹》归纳了以下要点:

1、9月下滑4.5%,前三季度零售额3069亿元

其中化妆品9月单月卖出329亿元,同比下滑4.5%,自6月以来已经连续下滑4个月;前9月总计零售3069亿元,同比也下滑了1%。

化妆品是在16个统计类别的消费品中为数不多下滑的品类之一,和9月下滑7.8%的金银珠宝类消费品组成一对“难兄难弟”。

2、美妆在“淘抖京”下滑3.5%

另外按零售业态分,1-9月份便利店、专业店、超市零售额同比分别增长4.7%、4.0%、2.4%;百货店、品牌专卖店零售额分别下降3.3%、1.7%。

从渠道看,线上零售份额持续增加,1-9月份,全国网上零售额108928亿元,同比增长8.6%。其中,实物商品网上零售额90721亿元,增长7.9%,占社会消费品零售总额的比重为25.7%。

具体到美妆品类看,2024年前9个月美妆品类在淘天、抖音和京东三大主流电商平台的总GMV共3869.85亿元,同比去年下滑3.5%。

其中抖音、京东的美妆大类GMV分别是1726.1亿元、432.25亿元,抖音美妆总盘,和京东的美妆类目分别增长了0.6%、7.58%。

可见,美妆品类在线上主流平台的增长已经颇为乏力。

3、进口美妆继续滑坡

海关总署最新发布的统计数据显示,9月,全国进口化妆品总量为29474.1吨,同比下滑11.3%;进口金额为100.3亿元,同比下滑9.7%。1-9月累计进口数量为241430.7吨,金额为876.6亿元,较上年同期的273419.7吨、963.2亿元,分别同比下滑11.7、9%。

实际上自今年5月起,全国化妆品进口金额已连续5个月出现同比下滑,5-9月分别下滑1.7%、4.4%、3.2%、9.4%、11.3%,下滑幅度拉大。

对比前9月进口美妆金额和化妆品零售总额看,前者下滑幅度比后者大得多,这也从一定程度上说明,国货在化妆品大盘的市占率优势还在持续增强。

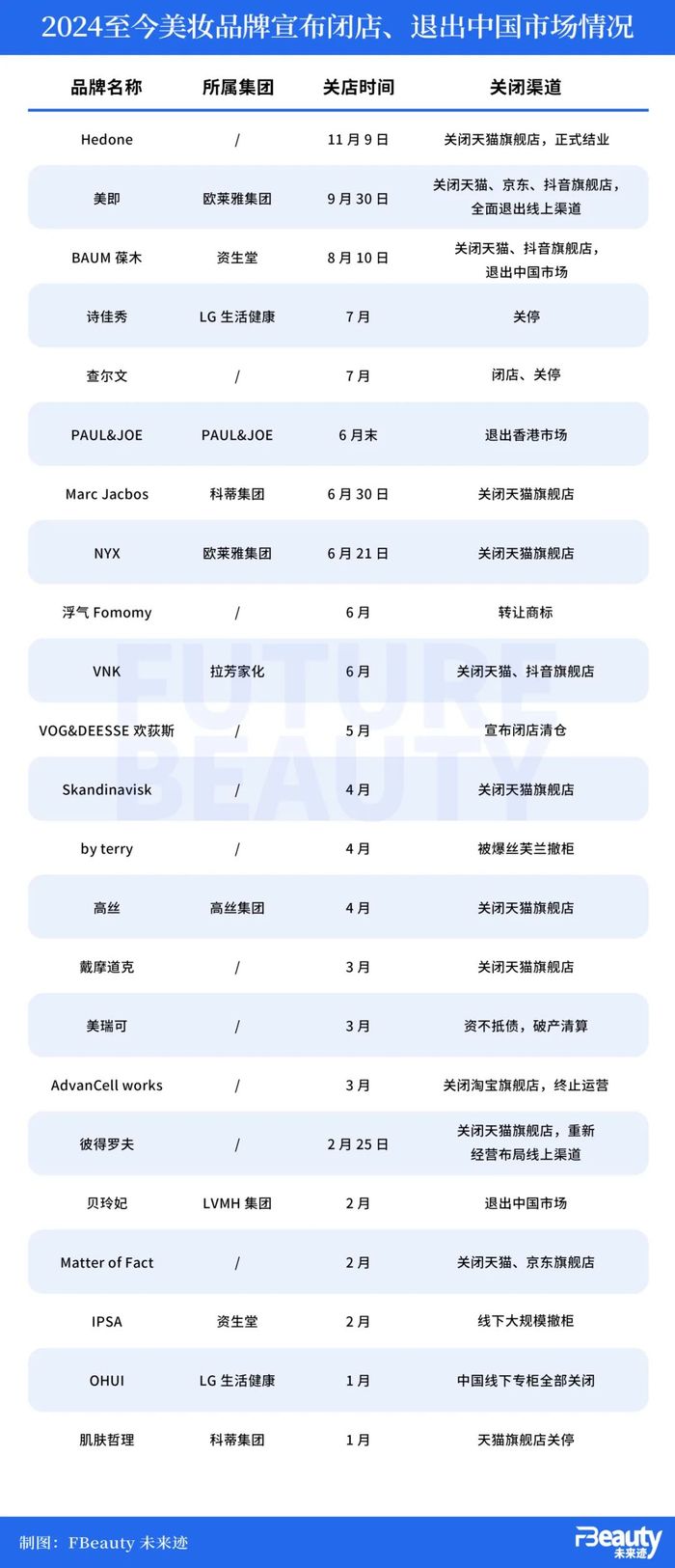

4、23+品牌出现激烈策略调整

与此同时,市场阵痛的现象已经越来越明显。《FBeauty未来迹》不完全统计发现,截至今年10月,已经有23个品牌宣布关闭门店、退出中国市场或品牌倒闭,其中除了浮气fomomy、HEDONE、VNK等中小国货彩妆品牌之外,也不乏LVMH、资生堂、科蒂、LG生活健康、欧莱雅等外资大集团的品牌。

“未来腰部和小品牌的淘汰只会更加严重。”一位业内人士分析:“很明显,大公司都在收缩不赚钱的项目以聚焦投资,而国货小品牌则应该着眼实际运营,控制货盘、库存和投入,避免在竞争中陷入经营危机。”

淘天Top10稳定、抖音白牌继续“上新”

在2024年的行业“阵痛期”中,美妆品牌排名也发生巨大变化。以淘天和抖音两大平台举例:

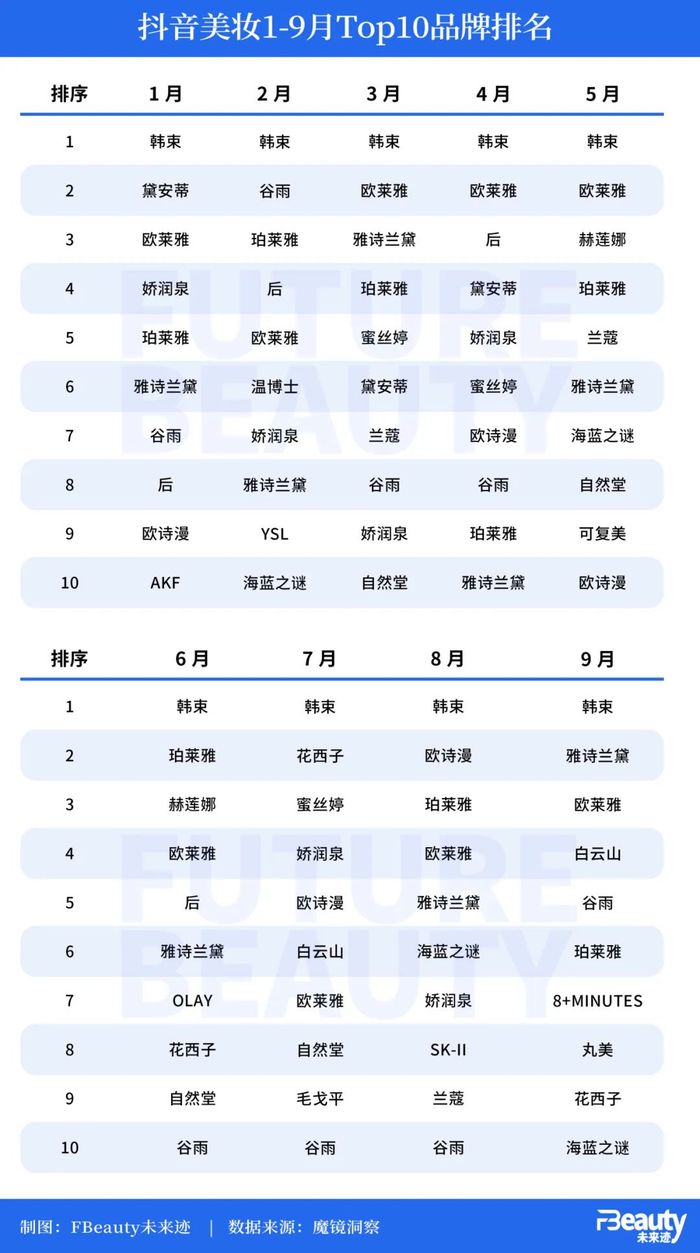

1、珀莱雅、韩束分别霸榜淘天&抖音Top1

在淘天护肤护肤类目中,珀莱雅以超过37.68亿元GMV稳居淘天护肤第一,欧莱雅和兰蔻分别以30.44亿、23.16亿GMV排名前三;珀莱雅、娇韵诗分别是国货和外资品牌代表,成为前9个月内Top10中增速最高的品牌,分别增长52.3%和40%。

而在抖音平台,韩束以超过47亿GMV形成断层优势,连续9个月成为抖音美妆全品类第一,Top3的其他两个品牌分别有黛安蒂、谷雨、欧莱雅、珀莱雅、赫莲娜、后、花西子、蜜丝婷和雅诗兰黛上榜,但韩束一直“遥遥领先”。

2、“最强彩妆”尚有得一战

从彩妆品类看,YSL1-9月在淘天和抖音总GMV暂时排名第一,但国货品牌中花西子、卡姿兰和毛戈平不仅增势很猛,每月销量也非常稳定。“花西子、卡姿兰和毛戈平分别卡位中式美学、质价比和高端定位,都是抢夺进口彩妆品牌第一位置的准候选者。”一位业内人士分析称。

3、抖音白牌再“上新”,白云山、8+minutes登上9月Top10

另外在抖音平台,除了韩束一直霸榜美妆大类之外,抖音“白牌”的上榜情况也有所变化。

自从今年9月小杨哥一系列事件影响后,@疯狂小杨哥的三只羊网络旗下品牌娇润泉掉出抖音美妆Top10,这也是娇润泉品牌自2023年7月以来首次在榜单中“消失”。除了娇润泉之外,在今年上半年频繁出现在抖音美妆高位的「温博士」和「黛安蒂」的身影也越来越淡,取而代之的是「白云山」和「8+minutes」。

据了解,“白云山”品牌隶属于广州白云山医药集团股份有限股份公司,是一家综合性医药研发商,公司业务覆盖“大南药”、“大健康”、“大商业”和“大医疗”四大板块,主要产品包括消渴丸、安宫牛黄丸、王老吉凉茶等。

但据业内人士透露,抖音「白云山」品牌实际上归属于抖音“厦门帮”海尼集团,品牌销量最高的抖音小店“白云山护肤旗舰店”运营人为厦门曦丰化妆品有限公司。《FBeauty未来迹》从第三方平台获得数据发现,品牌主推产品为白云山紫光亮齿色修牙膏、去渍牙膏和壬二酸清洁泥膜,口腔护理和护肤品七三开,为典型的“厦门帮”打法。

没有赢家,“价格战”被多方叫停

虽然从零售额、进口额到平台GMV、品牌倒闭,这些事实都直观表现出美妆产业并不好过。但一个好现象是,业内多方正在叫停“价格战”,整个行业的竞争焦点也从低价越来越多地转向“产品”“功效”和“品牌”本身。

《FBeauty未来迹》获得的一份第三方数据显示,在今年1-9月中,淘天、抖音和京东三大平台美妆类目的商品成交均价分别约为85元、66元和84元,产品均价除了在抖音平台有接近24%的降幅之外,在其他两个平台与上一年同比没有太大差距。

事实上,这种转变是多方共同促成的。

首先调转马头的是淘天集团,从今年618后,淘天放弃了“绝对低价”战略,并给商家开闭门会明确这个大方向——在淘天生态内,搜索权不再以“五星价格力”为准,更侧重按GMV分配。不再追求由低价带来的高订单量,考核重点变为GMV、AAC(平均消费金额)。

此外,淘天集团搭配了运营方面的诸多优化动作,比如用PXI替代DSR,成为影响搜索权重的核心指标。据悉,DSR仅可评估店铺竞争力,而PXI则以商品为单位,可根据差评率、物流表现、缺货率等因素,给予不同商品不同的流量扶持。

与此同时,在头部主播如李佳琦、广东夫妇的直播间内,“价格力”虽仍然是直播卖货的一个重要吸引点,但“全网最低价”的极端打法已经消失,转而往“抽奖福利”和“买赠力度”上下功夫。

这一方面当然是由于监管的限制,自从今年618,多地市场监督管理局发布直播带货相关监管文件,称不得以“全网最低价”等主观不实表述误导消费者。

另一方面这也是美妆品牌的控制库存后的正向结果。“全网最低价已经没有意义了,损失利润也不利于品牌未来发展,从今年年初开始大部分品牌都在有意控制库存,并将销售均匀分配到每个节点和日销中,到年底,自然也没有低价清货的需求。”一位国货品牌电商负责人告诉《FBeauty未来迹》。

还没有评论,来说两句吧...