摘要:

奥运圣火没有点燃蒙牛的舞台。今年,豪赌30亿元,成为奥林匹克全球合作伙伴的蒙牛,以“天生要强”的姿态亮相全球舞台。遗憾的是,并没能打破持续增长不再的魔咒。这位乳业巨头的颓势甚至还超...

摘要:

奥运圣火没有点燃蒙牛的舞台。今年,豪赌30亿元,成为奥林匹克全球合作伙伴的蒙牛,以“天生要强”的姿态亮相全球舞台。遗憾的是,并没能打破持续增长不再的魔咒。这位乳业巨头的颓势甚至还超... 奥运圣火没有点燃蒙牛的舞台。

今年,豪赌30亿元,成为奥林匹克全球合作伙伴的蒙牛,以“天生要强”的姿态亮相全球舞台。遗憾的是,并没能打破持续增长不再的魔咒。

这位乳业巨头的颓势甚至还超出了市场预期。

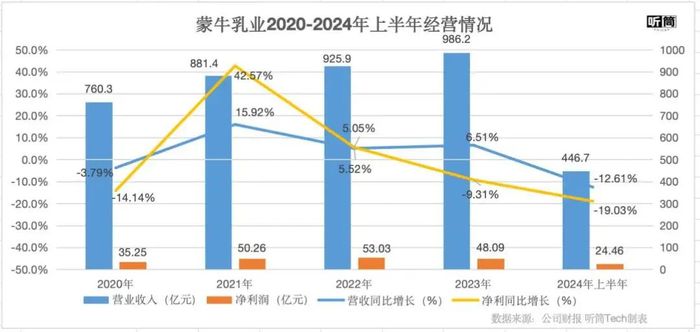

8月28日晚,蒙牛乳业(02319.HK,以下简称“蒙牛”)公布2024年半年报。年报数据显示,2024年上半年,蒙牛实现营收446.705亿元(人民币,下同),同比下降12.6%;净利润为25.32亿元,同比下滑17.2%。

蒙牛的解释是,由于乳制品行业供需矛盾凸显,消费需求不及预期,导致今年上半年业绩不够亮眼。

或许是市场对其业绩的担忧,今年以来,蒙牛的股价持续下滑。年初至今,蒙牛股价累计下跌34.59%,市值蒸发274.33亿港元。

实际上,2016年9月,卢敏放任蒙牛集团总裁,彼时蒙牛股价为13港元,此后蒙牛股价一路飙升,2021年最高时冲到52.6港元。但在2024年其卸任之时,股价却跌到16港元。

兜兜转转之后,蒙牛的市值又回到了几年前,离此前的“双千亿”目标已经越来越远。

目前来看,蒙牛仍不容乐观,此前,机构也下调了对蒙牛的评级。

建银国际研究报告曾指出,料蒙牛上半年表现疲弱,难以达成其扩张经营利润率的目标,增长展望具挑战性,将其评级由“跑赢大市”降至“中性”,目标价由18.9港元降至13.2港元,将公司今年的盈利预测降18%,料纯利跌3%。

不久前,全球金融集团摩根大通也发表报告,预计蒙牛乳业明年会面临挑战,并决定下调其投资评级由增持降至中性,消减目标价。

在这个乳业寒冬,谁能逆转颓势的蒙牛?

-01-全面下滑的一季

这是一季不及预期的业绩。

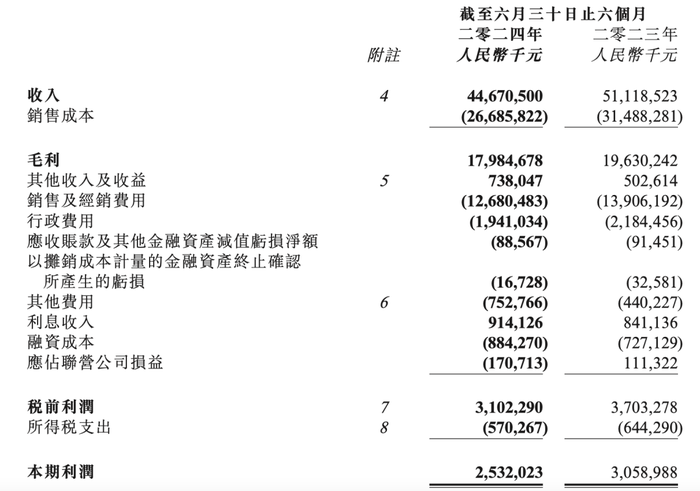

在持续的乳品行业供大于求、消费不及预期的行业前提下,2024年上半年,蒙牛营收为446.705亿元,同比下降12.6%;净利润为25.32亿元,同比下滑17.2%。

同期,每股盈利0.623元,同比下滑18.56%;由于营收下降、经营利润率也仅仅增长了0.6%。

这也是一份业务全线下滑的财报。

截至目前,蒙牛的产品主要分为六块:

1、以特仑苏、纯奶为代表的液态奶业务,主要生产及经销超高温灭菌奶、乳饮料;

2、以每日鲜酪、优益c为代表的低温酸奶业务,主要生产及经销低温酸奶;

3、以每日鲜语、小鲜语为代表的鲜奶业务,主要生产及经销蛋白牛乳等;

4、以随便、绿色心情、艾雪等为代表的冰淇淋(冰品)业务,主要生产及经销含乳冰淇淋;

5、以瑞哺恩、贝拉米韦代表的奶粉业务,主要生产及经销奶粉;

6、收购妙可蓝多,以奶酪棒为代表的奶酪业务,主要生产及经销奶酪。

出于业务体量以及增长速度的考量,本次财报,只披露了液态奶、冰激淋、奶粉和奶酪的收入。

财报数据显示,今年上半年,蒙牛占总收入81.2%的液态奶收入为362.615亿元,同比下滑12.9%,半年少卖了将近54亿元。

冰淇淋收入为33.714亿元,同比下滑21.75%;奶粉收入为16.353亿元,同比下滑13.6%;奶酪收入为21.143亿元,同比下滑6.28%。

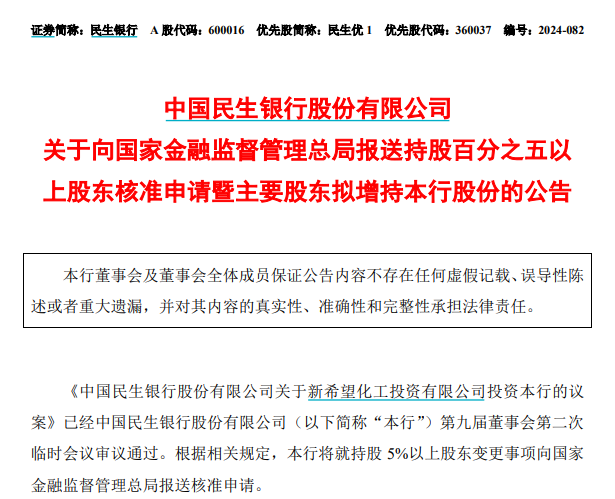

图:蒙牛2024年上半年财务表现来源:公司财报,《听筒Tech》截图

利润不够,降本来凑。

从数据来看,蒙牛乳业上半年行走在多项控费的路上。

上半年,蒙牛的销售及经销费用从去年同期的139.06亿元减少8.8%,降至126.8亿元。其中,产品和品牌宣传及行销费用从2023年上半年的51.2亿元降至44.99亿元,同比减少12.1%。

不仅销售及经销费用得到了一定的控制,管理费用也在控制。

年报数据显示,2024年上半年,蒙牛的行政费用从2023年上半年的21.85亿元下降到了19.41亿元,同比减少11.1%。而其他费用中的教育附加费、城市维护建设税及其他税项同比减少7.8%,从2.65亿元降至2.44亿元。

但降本增效仍抵不过利润下滑的幅度。从财报数据来看,由于蒙牛乳业营收下滑的幅度更大,导致蒙牛乳业的经营利润从32.75亿元下降到了31.19亿元,同比减少了4.8%。

对于下半年行情,在中期业绩发布会上,蒙牛表示持谨慎态度,但有信心完成全年经营利润率扩张的目标,预计下半年收入同比持平或略有增长,全年收入预计下滑中个位数。

-02-难以实现的“双千亿”目标

实际上,这不是蒙牛业绩的首次下滑。2023年,蒙牛营收为986.2亿元,同比增长6.51%。尽管营收实现了增长,但净利润在下滑,当年,蒙牛实现净利润48.09亿元,同比下滑9.31%。

而早在2017年,蒙牛曾高调公布“双千亿”目标,即“2020年蒙牛销售额要达到千亿,市值也要达到千亿”。

不过,种种原因,蒙牛的千亿营收目标一再爽约。2020-2022年,蒙牛营收规模分别为760.3亿元、881.4亿元、925.9亿元;净利润为35.35亿元、50.26亿元、53.03亿元。

实际上,在2016年,卢敏放任蒙牛集团总裁,彼时蒙牛股价为13港元,此后蒙牛股价在2021年最高时冲到52.6港元,市值突破2000亿元。

但在2024年其卸任之时,蒙牛的股价却跌到16港元。尤其是今年7月底,蒙牛乳业在港股市场股价连续第六个交易日下跌,一度跌近13港元,市值跌破500亿港元,创8年来新低。这也使得蒙牛始终没能实现“双千亿”的目标。

在不少业内人士看来,蒙牛的问题是时间累积的。

一方面,频繁更换集团最高领导人,让业内对公司的稳定性产生了质疑。

今年3月,蒙牛接连两次对管理层进行调整,换下了卢敏放,扶老蒙牛人高飞上马。随后,庆立军获任蒙牛乳业董事长一职。 至此,在短短半年时间里,蒙牛经历了管理层的全面换血。

实际上,从历史上来看,蒙牛的管理层变动就较为频繁。对比另一家乳业巨头伊利,自2005年后,便一直由潘刚任一把手,而蒙牛则换了四任掌门人,2024年蒙牛又迎来了第五任。

另一方面,为了扩张不断收购,带来的负担也在下行周期困扰着蒙牛。

早在2023年,蒙牛就在财报中表示,联营投资公司的利润下滑直接影响了蒙牛的利润。

2013年,蒙牛斥资近百亿港元收购雅士利,然雅士利却连续三年陷入亏损状态,蒙牛也因其大额商誉减值承担着不小的财务压力。此外,公司还因关联交易违规问题受到港交所点名批评。

2016年,蒙牛又收购了多美滋中国,并将雅士利、多美滋中国整合至“雅士利国际”旗下。但遗憾的是,多美滋却表现不佳,并直接拖累了雅士利业绩。在2022年,蒙牛不得不出售多美滋。

2019年,蒙牛先后收购了中国圣牧子公司圣牧高科和贝米拉。不过,圣牧高科出现大额巨亏,凭借与蒙牛的关联交易得以存活;同样,贝拉米在收购后也净利润大幅下滑。

2021年,蒙牛又收购妙可蓝多。难逃魔咒的是,妙可蓝多不但陷入业绩出现问题,还深陷财务造假等多重负面丑闻。

频繁的收购和并购令蒙牛的商誉大规模增长,但也造成一个危机。

商誉增长是好事,但若收购并购的企业资产质量不断下降,就需要进行计提减值,最终影响自己的利润。

-03-外部行业承压

对于蒙牛和整个中国奶业的严峻形势,蒙牛也坦然承认。

今年7月,在第15届奶协大会上,上任以来很少对外的高飞罕见发声称,“中国奶业面临着2008年以来的最严峻挑战。”

高飞并非危言耸听。

事实上,从近期上市乳企陆续发布的半年报来看,字里行间都透露一个“惨”字。

据《听筒Tech》不完全统计,今年上半年,熊猫乳品营收入约3.60亿元,同比减少19.47%;阳光乳业营业收入约2.54亿元,同比减少8.15%;三元股份营业收入约38.52亿元,同比减少约9.05%,净利润约1.28亿元,同比减少约40.69%。

一个背景是,需供均衡性矛盾、产业链韧性较小,导致乳企日益艰难。

此前,国家奶牛产业技术体系首席科学家李胜利表示,“2024年,牛奶原奶过剩的情况较去年更严重,原奶收购价持续下跌,导致奶价和成本出现了有记录以来的首次倒挂。”

与此同时,国内乳制品消费需求疲软的情况愈发严重。

马上赢数据显示,今年一季度我国乳制品的销售额下滑了14.24%,纯牛奶品类下滑11.95%,酸奶下滑16.78%。

尼尔森数据也显示,2021-2023年,我国乳制品全渠道收入增速同比分别为7.9%、-6.5%、-2.4%,今年一季度乳制品全渠道销售额增速同比下滑3.1%。

为了增加市场的安全边际,蒙牛开始提高回购和分红的力度。

过去,踩中中国乳业高速发展的阶段,蒙牛成了优秀的“现金牛”。即便是在弱经济周期的2023年,蒙牛股票回购金额共计7.96亿港元;同时,将派息比例提升至40%,派发期末股息每股普通股人民币0.489元,合计派发现金股利19.24亿元。

在发布2024年半年报的同时,蒙牛也宣布计划于未来12个月内进行总规模最高达20亿港元的股份回购。

真金白银来果然有效。8月29日,蒙牛乳业盘中也放量,涨超10%。

只是,这是否能挽住蒙牛的颓势,仍很难说。

参考资料:《30亿美元赞助奥运,蒙牛为何依然卖不动?》,牛刀财经。

(声明:本文基于公开资料撰写,仅作为信息交流,不构成任何投资参考建议。)—END—

还没有评论,来说两句吧...